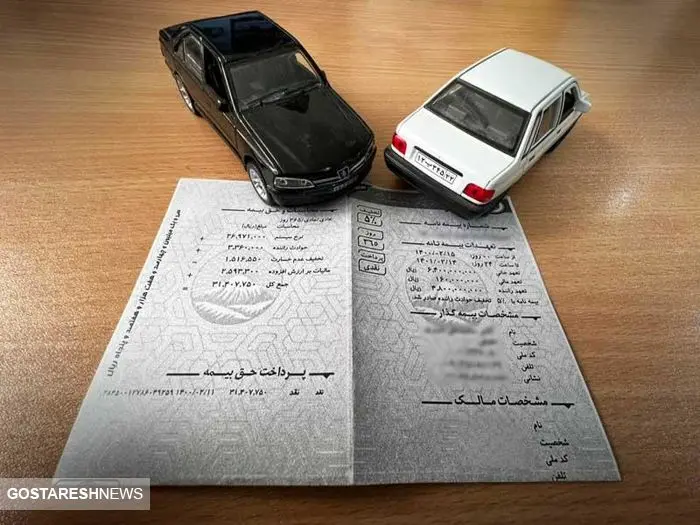

نرخ بیمه/بیمه شخص ثالث/بیمه خودرو

نرخ بیمه شخص ثالث در سال ۱۴۰۳ برای هر وسیله اعلام شد

با توجه به اعلام جدید، تعرفه حق بیمه شخص ثالث وسایل نقلیه ریلی در سال ۱۴۰۳ بسته به نوع وسیله نقلیه ریلی از دو میلیون تا ۱۷ میلیون تومان متفاوت است.

حق بیمه پایه سالیانه وسیله نقلیه ریلی برای بیمه اجباری خسارات وارد شده به شخص ثالث در اثر حوادث ناشی از وسیله نقلیه در سال ۱۴۰۳ برای تعهدات بدنی دیه در ماههای حرام یک میلیارد و ششصد میلیون تومان و در ماههای غیر حرام یک میلیارد و دویست میلیون تومان اعلام و تعهدات مالی ۴۰ میلیون تومان تعیین شده است.

بر این اساس تعرفه پرداخت بیمه شخص ثالث وسیله نقلیه ریلی برای بیمه گذار به شرح ذیر است:

· لوکومونیو بین شهری: مبلغ ۱۷.۳ میلیون تومان

· واگن مسافری بین شهری: مبلغ ۱۷.۳ میلیون تومان

· واگن باربری بین شهری: ۴.۳ میلیون تومان

· لوکوموتیو مسافری شهری (مترو) : مبلغ ۲ میلیون تومان

· واگن مسافری شهری (مترو) : مبلغ ۲ میلیون تومان

خریدبیمه شخص ثالث

بیمه شخص ثالث از بیمه نامه هایی میباشد که بسیار پرطرفدار بوده و اغلب افراد آشنایی نسبی با این بیمه نامه دارند، شاید علت این ماجرا بیمه اجباری بودن و این که اغلب برای خودرو افراد انجام میشود که وسیله نقلیه ای است پر تردد و اغلب مردم از این وسیله برای جابجایی استفاده میکنند. از این رو در طول مدت هر سال همه افراد برای یکبار هم شده، در زمان تمدید بیمه نامه با نوع و میزان پوششهای این بیمه نامه و محاسبه قیمت بیمه ثالث درگیر میشوند.

در بیمه شخص ثالث بیمه گذار، عموما مالک وسیله نقلیه بوده و کسی است که بیمه نامه به نام او صادر میشود، شرکت بیمه گر همان شرکتی است که بیمه نامه شما از آن شرکت بیمه صادر میشود. شخص ثالث، فرد زیان دیده ای است که غیر از راننده مقصر حادثه بوده و خسارت دیده است.

پوششهای بیمه شخص ثالث

در رانندگی با هر وسیله نقلیه ای حتی با موتورسیکلت و اتومبیل احتمال تصادف و در پی آن بوجود آمدن خسارت مالی و یا جانی وجود دارد، بیمه شخص ثالث بر اساس قانون مصوب، جبران مسئولیت مدنی همه خسارات مالی و جانی (دیه) ایجاد شده از طرف راننده مقصر برای شخص ثالث و دیه سرنشین خودرو و حتی راننده مقصر را جبران میکند.

پوشش جانی بیمه ثالث:

پوشش جانی شامل موارد غرامت فوت، نقص عضو و هزینههای درمانی افراد آسیب دیده در حوادث رانندگی میشود. در واقع پوشش جانی بیمه شخص ثالث دیه یا ارش شخص ثالث آسیبدیده در تصادف را براساس نوع صدمه بدنی از جمله شکستگی، نقص عضو و از کار افتادگی جزئی یا کلی ـ موقت یا دائم پرداخت میکند.

پوشش مالی بیمه ثالث:

پوشش مالی تمامی خسارتهای مالی و مادی که بهدلیل تصادف یا برخورد ماشین بیمهشده به اموال اشخاص ثالث وارد میشود را جبران میکند. این خسارت ممکن است آسیب به خودروی دیگر باشد یا اجسام ثابت دیگر مثل گاردیل و درخت و جدول یا حتی حیوانات.

پوشش حوادث راننده:

راننده مقصر حادثه هم درصورت داشتن گواهینامه معتبر و مرتبط با ماشین میتواند هزینه خسارتهای جانی خود را از بیمه شخص ثالث بگیرد.

محاسبه حق بیمه شخص ثالث

در محاسبه بیمه شخص ثالث چندین فاکتور موثر میباشند که در زمان استعلام بیمه ثالث روی قیمت بیمه شخص ثالث اثر گذار میباشند. در ادامه به بررسی همه فاکتورها خواهیم پرداخت:

-قیمت پایه بیمه ثالث

معیار اصلی محاسبه بیمه شخص ثالث و میزان پوشش های جانی و مالی که روی بیمه نامه منظور می شود ، دیه کامل یک انسان در ماه حرام است. میزان دیه هر ساله و عموما در پایان سال و ابتدای سال جدید بر اساس تصمیم قوه قضائیه اعلام می شود که بطور مثال: برای سال ۱۳۹۶ دیه کامل در ماه حرام ۲۸۰ میلیون تومان و برای ماه های عادی ۲۱۰ میلیون تومان تصویب شده است.

با توجه به میزان دیه اعلام شده چنانچه فردی در حادثه رانندگی دچار خسارت جانی شود، خسارت ها بر اساس این دیه تعیین می شود و طبق قانون جدید بیمه شخص ثالث در شروع هر سال شمسی و اضافه شدن مبلغ دیه ، الحاقیه افزایش دیات از سوی بیمه مرکزی بدون دریافت هر گونه حق بیمه اضافی از بیمه گذار بصورت اتوماتیک اعمال می گردد و همچنین بر اساس دیه مصوب ، پوشش های مالی بیمه شخص ثالث نسبت به دیه تعیین شده تغییر می یابد بطور مثال در بیمه ثالث مبلغ مالی برای سال ۹۶ میزان ۷ میلیون تومان تعیین گردیده است.

نکته: سقف مالی بیمه نامه به اختیار شخص بیمه گذارو با تایید شرکت بیمه می تواند بیشتر انتخاب گردد مانند ۳۰ میلیون تومان پوشش مالی.

بر اساس دیه ماه های حرام و عادی و میزان پوشش مالی پایه، قیمت پایه برای بیمه ثالث محاسبه می شود که با اضافه و کم شدن تخفیفات و سایر شرایط بیمه نامه، قیمت بیمه ثالث محاسبه و اعلام می شود.

-نوع وسیله نقلیه

در بیمه ثالث نوع وسیله نقلیه بر اساس قدرت و سیلندر ماشین تقسیم بندی می شود با بالا رفتن تعداد سیلندر ماشین حق بیمه ثالث بیشتر می شود.

-سال ساخت وسیله نقلیه

سال ساخت وسیله نقلیه یکی از مهمترین فاکتورهای محاسبه بیمه شخص ثالث است ، با بالا رفتن سن خودرو به علت فرسودگی وسیله نقلیه و افزایش ریسک حادثی ، حق بیمه افزایش می یابد.

-کاربری خودرو

نوع کاربری خودرو در میزان ریسک خودرو بسیار مهم بوده، چراکه خودروهایی که کاربری همچون تاکسی داشته باشند، در معرض حوادث رانندگی بیشتری بوده و بالتبع باید حق بیمه های بیشتری را پرداخت کنند. برای همین موضوع در بیمه ثالث کاربری خودرو بر اساس شخصی، بارکش، آمبولانس و … تقسیم بندی می شود.

-پوشش های بیمه نامه

پوشش های بیمه نامه در واقع همان تعهد های مالی و جانی شرکت بیمه در مقابل خسارات بیمه گذار می باشد. همانطور که در بالا گفته شد میزان این پوشش ها بر اساس دیه همان سال محاسبه می شود.

پوشش مالی

این پوشش برای جبران هزینه های مالی است که در اثر حادثه رانندگی به اموال تحت مالکیت شخص ثالث وارد می شود.. میزان پوشش مالی برای سال ۱۳۹۶ ، از ۷ میلیون تومان تا ۳۰ میلیون تومان می باشد ، محاسبه حداقل پوشش مالی در هر سال با دیه در آن سال نسبت دارد و یک چهلم دیه ماه حرام می باشد. اما هر فردی می تواند به هر میزان پوشش مالی که لازم داشته باشد را با توافق شرکت بیمه بر روی بیمه شخص ثالث خود خریداری نماید.

پوشش جانی

که برای جبران آسیب های جانی و صدمه های وارد شده از حادثه رانندگی به انسان ها می باشدکه شامل دیه فوت، دیه نقص عضو و دیه جرح و هزینه های پزشکی بوده که ناشی از تصادف وسیله نقلیه باشد.

پوشش سرنشین

تمامی خسارت وارد شده به راننده را شامل نقص عضو و هزینه پزشکی و فو ت را شامل می شود.

تخفیف بیمه شخص ثالث

میزان تخفیفات در محاسبه قیمت بیمه شخص ثالث موثر میباشد و هر خودرو بر اساس تعداد سال های عدم خسارت درج شده در بیمه نامه میتواند از تخفیفات استفاده کرده و مبلغ کمتری را پرداخت نماید.

تخفیفات بیمه شخص ثالث

تخفیفات عدم خسارت بیمه شخص ثالث

این تخفیف بیمه شخص ثالث در واقع همان تعداد سالهایی می باشد که بیمه نامه خودرو خسارتی را نداشته است. تخفیف بیمه شخص ثالث با نداشتن خسارات، با افزایش تعداد سال های عدم خسارت بیشتر میشود. یک نکته جالب این که بر اساس قانون جدید بیمه شخص ثالث تخفیفات بیمه ثالث با یک بار خسارت و کنده شدن یک کوپن بیمه نامه از بین نمیروند و فقط تخفیفات بیمه نامه بر اساس خسارات ایجاد شده پلکانی کاهش مییابند که در ادامه به این موضوع هم میپردازیم.

- ۱ سال عدم خسارت ۵ درصد

- ۲ سال عدم خسارت ۱۰درصد

- ۳ سال عدم خسارت ۱۵ درصد

- ۴ سال عدم خسارت ۲۰ درصد

- ۵ سال عدم خسارت ۲۵ درصد

- ۶ سال عدم خسارت ۳۰ درصد

- ۷ سال عدم خسارت ۳۵ درصد

- ۸ سال عدم خسارت ۴۰ درصد

- ۹ سال عدم خسارت ۴۵ درصد

- ۱۰ سال عدم خسارت ۵۰ درصد

- ۱۱ سال عدم خسارت ۵۵ درصد

- ۱۲ سال عدم خسارت ۶۰درصد

- ۱۳ سال عدم خسارت ۶۵ درصد

- ۱۴ سال عدم خسارت ۷۰ درصد

تخفیفات ویژه بیمه شخص ثالث

همه شرکت های بیمه هر ساله با مجوز بیمه مرکزی تخفیفاتی را برای بیمه گذارانش اعلام می کنند. تخفیف ویژه بیمه شخص ثالث در شرکت های بیمه برای بازه زمانی معینی ارائه می شوند. میزان نرخ تخفیفات ارائه شده در همه شرکت های بیمه محدود می باشد و معمولا بیمه مرکزی اجازه ارائه تخفیفات بالاتر را به شرکت های بیمه نمی دهد.

جریمه دیر کرد بیمه شخص ثالث

هر فرد بیمه گذار باید تمدید بیمه نامه خود را قبل از پایان تاریخ اتمام بیمه نامه و یا در همان تاریخ انجام دهد. اگر تمدید بیمه نامه به تاخیر بیافتد، بابت هر روز دیر کرد جریمه ای پرداخت شود. جریمه دیر کرد بیمه شخص ثالث به مبلغ بیمه نامه شخص ثالث اضافه می شود. نرخ جریمه بیمه بر اساس نوع خودرو و به صورت روز شمار در شرکت های بیمه با نرخ های متفاوتی محاسبه می شود. البته جریمه دیرکرد حق بیمه به صورت روز شمار بوده و تا یکسال یعنی ۳۶۵ روز محاسبه می شود و بعد از گذشت یکسال شمسی کلیه تخفیفات عدم خسارت از بیمه ثالث حذف گردیده و حق بیمه بیمه نامه دوبرابر می گردد . نکته: در بیمه شخص ثالث از تمدید بیمه نامه یکسال بگذرد یا چند سال، جریمه دیر کرد برابر است با جریمه دیر کرد یکسال.

ارسال نظر