بانک مرکزی بهره بین بانکی را اعلام کرد + جدول

بانک مرکزی، آخرین آمار نرخ سود بین بانکی را مشخص کرد.

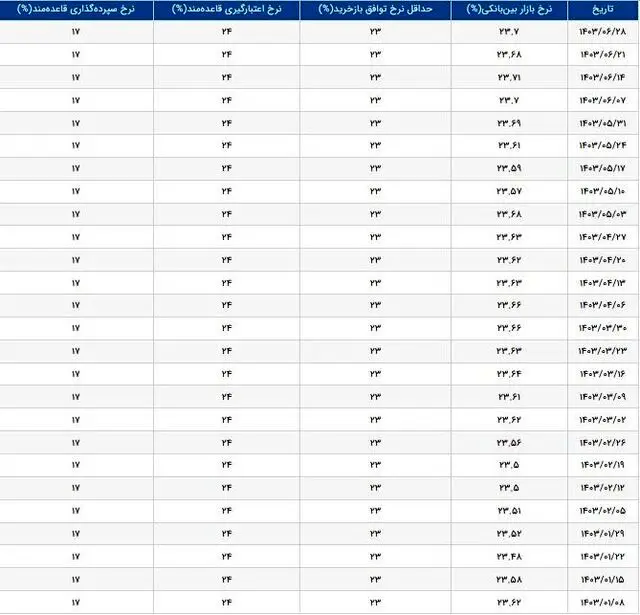

دادههای بانک مرکزی از آخرین آمار نرخ سود بین بانکی در پایان هفته آخر شهریور ماه سال جاری، حاکی از افزایش ۰.۰۲ درصدی نرخ سود بین بانکی در چهارشنبه، ۲۸ شهریور ماه است.

براساس این آمار، نرخ بهره بین بانکی در هفته ابتدایی شهریور ماه، ۲۳.۷ درصد بود که در هفته دوم با افزایش ۰.۰۱ درصدی به ۲۳.۷۱ درصد رسید که بالاترین نرخ بهره بین بانکی از ابتدای سال جاری است.

در پایان هفته سوم شهریور ماه (۲۱ شهریور) نرخ بهره بین بانکی با کاهش ۰.۰۳ درصدی به ۲۳.۶۸ درصد رسید. با این حال، در پایان هفته گذشته، نرخ بهره بین بانکی با افزایش ۰.۰۲ درصدی از ۲۳.۶۸ به ۲۳.۷ جهش یافت.

گفتنی است؛ نرخ بهره بین بانکی از مردادماه سال جاری در محدوده ۲۳.۶ تا محدوده ۲۳.۷ درصد در نوسان است.

چرا بانکها از یکدیگر وام میگیرند؟

تعادل در ایجاد نقدینگی از جمله مهمترین علل وامگیری بانکها از یکدیگر است. بانکها طبق قانون موظف هستند تا میزان مشخصی موجودی نقد داشته باشند که به آن «ذخیره اجباری» گفته میشود.

به بیان دیگر بانکها باید روزانه حساب خود را کنترل و به تعادل برسانند و در صورت مواجه با کمبود یا مازاد نقدینگی میتوانند با دیگر بانکها تبادل داشته باشند.

بانکهایی که با کسری نقدینگی مواجه میشوند به جای مراجعه به بانک مرکزی میتوانند از دیگر بانکها استقراض کنند. مدت زمان این استقراض از یک روز تا یک هفته میتواند متغیر باشد. این نرخ به نامهای دیگری همچون «نرخ شبانه» و «نرخ یک شبه» هم شناخته میشود.

با توجه به وضعیت اقتصادی این نرخ تعیین میگردد. زمانی که این نرخ به صورت دستوری در سطح پایین نگه داشته شود، میتواند منجر به برهم زدن تعادل در عرضه و تقاضا گردد. مزایای بهرهمندی از وامهای بین بانکی علاوه بر ایجاد نقدینگی، کنترل تورم است. در زمان تورم، بانک مرکزی با افزایش نرخ سود بین بانکی باعث کاهش استقراض بانکها از بانک مرکزی میشود. این کار در نهایت منجر به کاهش عرضه پول و مهار تورم خواهد شد.

افزایش یا کاهش سود بین بانکی از سوی بانک مرکزی یک سیگنال برای سرمایهگذاران است تا بدانند بانک مرکزی سیاست انبساطی یا انقباضی در آینده خواهد داشت.

تفاوت نرخ بهره بانکی و نرخ بهره بین بانکی

نرخ بهره بانکی همان نرخی است که مردم جهت دریافت وام از بانک پرداخت میشود. این نرخ توسط بانک مرکزی تعیین و اعلام میگردد. بانک مرکزی براساس سیاست پولی در زمان رکود و تورم سیاست انبساطی و انقباضی را جهت کنترل وضعیت بازار اعمال میکنند.

در مقابل نرخ بهره، نرخ بهره بین بانکی وجود دارد. در نرخ بهره بین بانکی، بانکها به یکدیگر وام میدهند و نرخی را به عنوان بهره وام در نظر میگیرند. نرخ بهره بین بانکی میتواند بر نرخ بهره بانکی، تورم، رکود و دیگر بازارهای سرمایهگذاری تاثیرگذار است.

زمانی که نرخ بهره بین بانکی در مدت طولانی روند صعودی میگیرد، نرخ بهره بانکی نیز تحت تاثیر آن افزایش مییابد. همچنین در زمانی که نرخ بهره بین بانکی کاهش مییابد، سرمایهگذاران انتظار دارند تا روند بورس صعودی شود. بنابراین یکی از تفاوتهای نرخ بهره بانکی و نرخ بهره بین بانکی در تاثیرگذاری آن و همچنین تفاوت در وامدهنده و وامگیرنده است.

ارسال نظر