تلاش دولت برای تسریع در شناسایی خانههای خالی

سازمان امور مالیاتی اعلام کرده است اطلاعات کل خانههای خالی شناسایی شده در سال ۱۴۰۰ به این سازمان ارسال شده است که بعد از محاسبه تا پایان تیرماه، اطلاعات آن منتشر می شود.

سازمان امور مالیاتی اعلام کرده است اطلاعات کل خانههای خالی شناسایی شده در سال ۱۴۰۰ به این سازمان ارسال شده است که بعد از محاسبه تا پایان تیرماه، این اطلاعات منتشر و بر این اساس مشمولان تا پایان مردادماه سال جاری فرصت دارند که مالیات خود را بپردازند.

قانون دریافت مالیات از خانههای خالی در سال ۹۹ تصویب شد، اما در گام نخست اختلافنظرهایی درخصوص آئیننامه اجرایی، موانع فراوانی را در مسیر اخذ مالیات از خانههای خالی ایجاد کرد، اما پس از یکسال با ابلاغیه رئیس سازمان امور مالیاتی در دولت سیزدهم این مانع برداشته شد.

گزارشها نشان میدهد تا کنون ۱۰ میلیارد تومان مالیات از خانههای خالی اخذ شده است. هرچند با توجه به آخرین آمار اعلام شده در زمینه خانههای خالی که در سال ۹۵، دو و نیم میلیون واحد مسکونی اعلام شده بود این مبلغ، قابل توجه نیست، اما آنگونه که سازمان امور مالیاتی وعده داده تا بعد از تیرماه اطلاعات خوبی از وصول پایههای مالیاتی از جمله مالیات خانههای خالی اعلام خواهد شد.

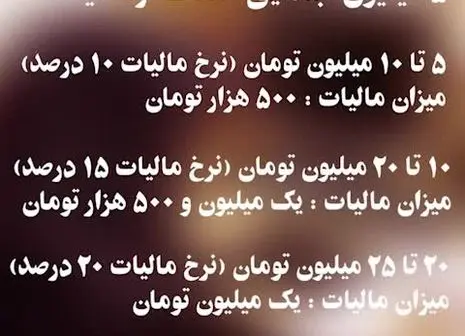

بر این اساس پس از اعلام سازمان امور مالیاتی، مشمولان فرصت دارند تا پایان مرداد مالیات خود را بپردازند. طبق قانون مالیات خانههای خالی، اگر واحد مسکونی در شهرهای بالای ۱۰۰ هزار نفر بیش از ۱۲۰ روز خالی از سکنه باشد، مشمول مالیات میشود و به ازای هر ماه بیش از زمان مذکور، ماهانه مشمول مالیاتی بر مبنای مالیات بر درآمد اجاره به شرح ضرایب سال اول معادل شش برابر مالیات متعلقه، سال دوم معادل ۱۲ برابر مالیات متعلقه و سال سوم به بعد معادل ۱۸ برابر مالیات متعلقه خواهد شد.

ضرورت افزایش ضمانتهای اجرایی برای اجرای قانون مالیات بر خانههای خالی

سیاوش غیبی پور، کارشناس امور مالیاتی در این باره گفت: هدف قانونگذار از اجرای قانون مالیات بر خانههای خالی افزایش درآمد مالیاتی و کنترل و تعادل در بازار مسکن بوده که بر این اساس عرضه مسکن تسهیل شود.

وی ادامه داد: اما به دلایل مختلف این قانون طی سالهای گذشته به صورت ناقص اجرا شده است.

غیبی پور عدم ضمانت برای اجرای این قانون را از دلایل استقبال کم و روند کند شناسایی خانههای خالی عنوان کرد و گفت: قانون مالیات بر خانههای خالی قانونی جدید است و قاعدتاً اجرای موفقیت آمیز آن زمانبر است.

وی در بخش دیگری از اظهارات خود افزود: به علاوه اینکه به دلیل افزایش مسئولیتها، درگیری مأموران سازمان مالیاتی افزایش یافته و به نظر میرسد دستکم یکی دو سال نیازمند زمان برای تسریع در اجرای این قانون باشیم.

این کارشناس امور مالیاتی با بیان اینکه بخشی از مالیاتها همانند مالیات بر نقل و انتقال مسکن، مالیات پذیرفته شدهای است اظهار داشت: اما در خصوص مالیات بر خانههای خالی ضروری است تا سیاستگذار با اقدامات قهری و یا تشویقی، ضمانت اجرایی دقیقتری برای آن در نظر بگیرد تا بین مردم بیشتر پذیرفته شود.

اخذ مالیات از مسکن راهکار مهم کنترل سفته بازی

قانون اخذ مالیات از خانههای خالی با هدف کنترل قیمتها در بازار مسکن و مقابله با سفتهبازی در این بازار در دستور کار قرار گرفت. طبق گزارش مرکز آمار در خردادماه ١٤٠١ متوسط وزنی قیمت آپارتمانهای مسکونی فروش رفته در مناطق ٢٢گانه شهر تهران به ۴۱ میلیون و ۴۰۸ هزار تومان رسیده است. در این ماه منطقه ١ با متوسط قیمت ۷۸.۴ میلیون تومانی بیشترین و منطقه ١٧ با متوسط قیمت ۲۰.۸ میلیون تومانی کمترین قیمت را در بین مناطق ٢٢گانه شهر تهران به خود اختصاص دادهاند. گزارش مرکز آمار حاکی از تورم ۷.۱ درصدی قیمت مسکن تهران در خردادماه است. همچنین تورم نقطه به نقطه مسکن تهران هم به ۳۵.۵ درصد رسیده است.

کارشناسان یکی از مهمترین راهکارهای کنترل تورم مسکن را، اخذ مالیات از خانههای خالی عنوان میکنند. واقعیت آن است که سیستم مالیاتستانی در کشور تحت تأثیر تکیه به درآمدهای نفتی، زیرساخت قدرتمندی ندارد و پایههای مالیاتی در کشور از تنوع چندانی برخوردار نیست و این موضوع زمینه را برای ثروتاندوزیهای نابجا ایجاد کرده است.

در این شرایط دریافت مالیات بهعنوان یک سیستم تنظیمگری میتواند جریان بازار را هدایت کند. علاوه بر سیستم دریافت مالیات از واحدهای خالی، استفاده از طرحهای تشویقی و معافیت مالیاتی برای عرضه بهتر مسکن ضروری است.

چالشهای پیش روی اخذ مالیات از خانههای خالی

یکی از مهمترین چالشهای پیش رو برای اخذ مالیات از خانههای خالی، نبود پایگاههای اطلاعاتی جامع در کنار برخی ساختارهای معیوب این قانون است که عملاً اغلب واحدهای مسکونی خالی از سکنه را از مالیات معاف کرده است. بر این اساس توصیه کارشناسان در این شرایط اخذ مالیات سالیانه از همه خانهها است.

در این شرایط با توجه به ارزش ملک و به صورت شناور میتوان اقدام به دریافت مالیات کرد. هرچند در این شرایط نگرانیهایی بابت صاحبان خانهها در مناطق محروم و ضعیف و عدم توانایی آنها در پرداخت مالیات وجود دارد، اما شناور شدن میزان مالیات، میتواند در نهایت به سود آنها تمام شود. به خصوص در زمینه اجاره بها نیز با توجه به اثرگذاری نرخ ملک بر اجارهها، تعیین سازو کار دقیق مالیاتی میتواند در کنترل فعالیتهای سوداگرانه در بازار مسکن مؤثر واقع شود.

مزایای استفاده از ابزار مالیاتی در بازار مسکن

کارشناسان معتقدند اخذ مالیات از خانه، تأثیر مثبتی بر فضای امروز کسب و کار در حوزه مسکن خواهد داشت. به گفته آنها طرح دریافت مالیات از خانههای خالی میتواند، موضوع تولید مسکن که مبنای جهش تولید مسکن در کشور است را عملیاتی کند.

همچنین اجرای صحیح و جدی این قانون میتواند در فضای اجارهنشینی مسکن نیز مؤثر واقع شود. یکی از دغدغههای مهم مردم در دو سال گذشته افزایش بی رویه اجاره بهای مسکن بوده است. در این راستا قانون تعیین سقف اجاره بها در دستور کار دولت قرار گرفت. همچنین پرداخت ودیعه مسکن نیز از دیگر اقدامات حمایتی دولت در این زمینه بوده است. هرچند این اقدامات به عنوان مسکنی در بازار مسکن میتواند کارساز باشد، اما برای کنترل قیمت مسکن و حمایت واقعی از مستأجران ضروری است تا از ابزار مالیاتی استفاده بهینهتری شود.

جزئیات قانون وصول مالیات از خانههای خالی

قانون وصول مالیات از خانههای خالی سال ۱۳۹۹ در مجلس شورای اسلامی تصویب و در آن مقرر شد از این خانهها مالیات اخذ شود تا مالکان مجبور به عرضه خانههایشان در بازار رهن و اجاره شوند.

این قانون با اصلاح برخی بندهای قانون و طی شدن پروسه تصویب در مجلس و شورای نگهبان به دولت رسید و از سوی رئیس جمهور به وزیر اقتصاد و راهوشهرسازی ابلاغ شد و پس از آن دستورالعمل اجرای قانون توسط رئیس کل سازمان امور مالیاتی به ادارات کل امور مالیاتی استانها ابلاغ شد.

پیش نویس آئین نامه اجرایی محاسبه عوارض و مالیات واحدهای مسکونی و باغ و ویلاهای گران قیمت در سال ۱۴۰۱ توسط وزارت امور اقتصادی و دارایی تهیه و برای تصویب هیئت وزیران به دولت ارائه شد.

مطابق بند (ق) تبصره (۶) ماده واحده قانون بودجه سال ۱۴۰۱ کل کشور، امسال واحدهای مسکونی و باغویلاهایی که ارزش آنها (با احتساب عرصه و اعیان) بیش از ۱۵۰ میلیارد ریال باشد، مازاد بر این مبلغ مشمول مالیات به میزان دو در هزار میشوند و این مالیات برعهده شخصی است که در ابتدای سال ۱۴۰۱ مالک واحدهای مسکونی و باغویلاهای مذکور باشد.

همچنین سازمان امور مالیاتی کشور مکلف شده داراییهای مشمول و ارزش قیمت روز آنها از طریق اطلاعات مالکیت املاک در حوزه اماکن که توسط وزارتخانههای راهوشهرسازی و صنعت، معدن و تجارت، سازمان ثبت اسناد و املاک کشور و شهرداریها در اختیارش قرار میگیرد را حداکثر تا پایان خردادماه سال ۱۴۰۱ تعیین تکلیف کند و مراتب را به نحو مقتضی به اطلاع اشخاص مشمول برساند.

همه اشخاص حقیقی و حقوقی نیز مکلفند با رعایت قوانین مالیاتی، مالیات سالانه مربوط به هریک از واحدهای مسکونی و باغویلاهای تحت تملک خود و افراد تحتتکفل را حداکثر تا پایان بهمن ماه سال ۱۴۰۱ پرداخت کنند. ثبت نقل و انتقال املاکی که به موجب این بند برای آنها مالیات وضع شده، قبل از پرداخت بدهی مالیاتی مورد انتقال شامل مالیات بر دارایی، نقل و انتقال قطعی و اجاره ممنوع است و متخلف از حکم این جز در پرداخت مالیات متعلقه مسئولیت تضامنی دارد.

ارسال نظر