بانک جهانی به بانک مرکزی ایران نمره قبولی داد

بانک مرکزی برای مهار تورم و تثبیت اقتصاد اقدامات مختلفی را انجام داد. این اقدامات شامل محدود کردن رشد ترازنامه بانکی به محدوده ۱.۵ تا ۲.۵ درصد، افزایش ذخایر الزامی برای بانکهای پرریسک و افزایش نرخ سپرده و سود بین بانکی است.

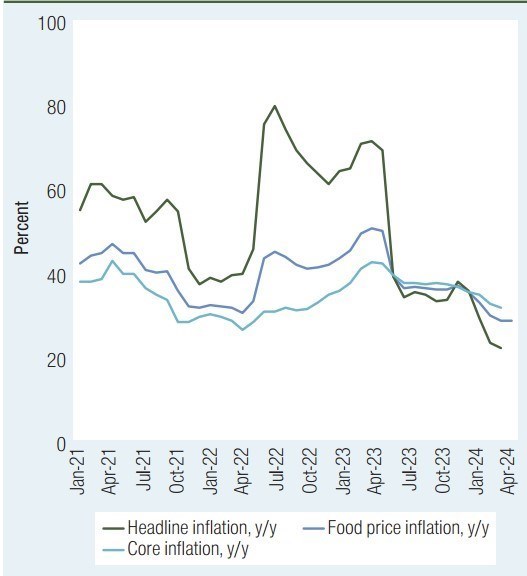

بانک جهانی در یک تحلیل از سیاست های پولی بانک مرکزی ایران ذکر کرد که تورم قیمت مصرفکننده برای پنجمین سال متوالی در سال ۱۴۰۲ بالای ۴۰ درصد باقی ماند، علیرغم وجود یک روند تعدیلکننده. از زمان اعلام تغییرات در یارانه نرخ ارز در ژوئن ۲۰۲۲ و افزایش تورم بعد از آن، تورم به تدریج کاهش یافت و از ۵۵.۵ درصد در آوریل ۲۰۲۳ به ۳۱ درصد در می ۲۰۲۴ رسید. این کاهش تورم به دلیل انقباض سیاست پولی اخیر و تثبیت ارزش ریال، همراه با پیشرفتهای جزئی در مذاکرات با ایالاتمتحده و لغو مسدود شدن وجوه در خارج از کشور اتفاق افتاد.

تورم کل و تورم مبنا در سال ۱۴۰۲ به ترتیب به ۴۰.۷ درصد و ۴۰.۸ درصد رسید. تورم بالا در درجه اول به تورم قیمت مواد غذایی نسبت داده میشود که تقریباً یکسوم نرخ تورم کلی و به دنبال آن هزینه مسکن را به همراه دارد. تورم بالاتر بهطور نامتناسبی بر خانوارهای کمدرآمد تأثیر میگذارد زیرا غذا و مسکن حدود ۸۰ درصد از سبد مصرفی آنها را تشکیل میدهد. پیشرفت جزئی در مذاکرات هستهای و تلاش برای تشدید سیاست پولی به این روند کمک کرده است. در روندی مشابه، تورم قیمت تولیدکننده نیز در سال ۱۴۰۲ به ۳۲.۶ درصد کاهش یافت که پایینترین نرخ طی پنج سال گذشته است.

شکل۱: کاهش تورم در سال ۱۴۰۲

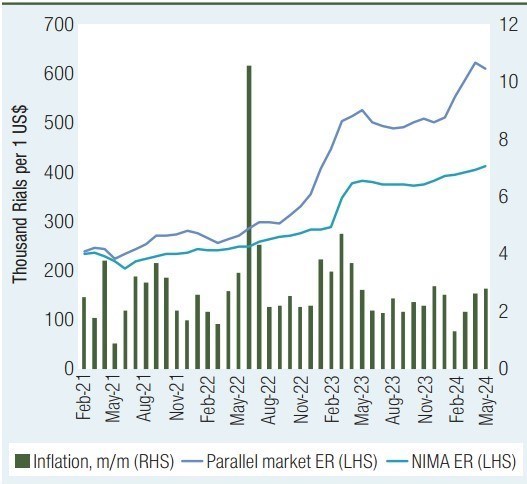

ریال وارد دوره ثبات نسبی شده است

ریال تا حدی با بازگرداندن نرخ ارز ترجیحی جدید برای کالاهای اساسی، دورهای از ثبات نسبی را پشت سر گذاشته است، اما بازار موازی همچنان تحت تأثیر انتظارات قرار دارد. شش ماه پس از حذف نرخ ارز یارانهای در ماه می ۲۰۲۲ (که در ابتدا به دلار ۴۲۰۰۰ ریالی پس از اعمال مجدد تحریمهای ایالاتمتحده در سال ۲۰۱۸ وابسته بود)، بانک مرکزی در دسامبر ۲۰۲۲، نرخ ثابت جدید (دلار ۲۸۵,۰۰۰ ریالی) را برای واردات کالاهای اساسی معرفی کرد . تمایل به حفظ نرخ ارز ثابت با مداخله مستقیم در بازار، درعینحال که بازار صادرات و واردات را در سطوح پایین نگه میدارد، فاصله را با بازار ارز موازی (بازار آزاد) افزایش داده است. نرخ ارز بازار موازی همچنان منعکسکننده شرایط عرضه و تقاضا و احساسات بازار است که پس از ماهها ثبات نسبی، بین ژانویه تا می ۲۰۲۴ در راستای افزایش تنشهای ژئوپلیتیکی و انتخابات آتی ایالاتمتحده، ۱۹.۳ درصد افزایش یافت.

شکل۲: تثبیت ریال نسبت به سال قبل

اقدامات بانک مرکزی برای مهار تورم و تثبیت اقتصاد

بانک مرکزی برای مهار تورم و تثبیت اقتصاد اقدامات مختلفی را انجام داد. این اقدامات شامل محدود کردن رشد ترازنامه بانکی به محدوده ۱.۵ تا ۲.۵ درصد، افزایش ذخایر الزامی برای بانکهای پرریسک و افزایش نرخ سپرده و سود بین بانکی است. درنتیجه، رشد نقدینگی به ۲۴.۳ درصد در سال ۱۴۰۲ رسید و نسبت به ۳۱.۱ درصد در سال ۱۴۰۱ کاهش یافته است. رشد پول پایه نیز به ۲۸.۱ درصد در سال ۱۴۰۲ رسید و نسبت به ۴۲.۳ درصد در سال ۱۴۰۱ کاهش یافته است . بااینحال، اِعمال این محدودیتها بر بانکها، همراه با تأمین مالی کسری بودجه دولت و ابتکارات وامدهی دستوری، منجر به افزایش استقراض از بانک مرکزی شده است. محدودیتهای زیاد بر بانکها نیز منجر به کاهش اعتبار نسبی تخصیصیافته به بخشهای مختلف شده است.

نظام بانکی همچنان با چالشها و عدم تعادل ساختاری مواجه است. بخش بانکداری با سطوح بالای وامهای غیرجاری و سرمایه ناکافی دستوپنجه نرم میکند، بیش از ۷۰ درصد از بانکها نمیتوانند الزامات نسبت کفایت سرمایه را برآورده کنند و نزدیک به نیمی از آنها دارای «نسبت کفایت سرمایه» منفی هستند. این امر، که با افزایش اعطای اعتبارات هدایتشده توسط دولت تشدید میشود، خطر ورشکستگی را به همراه دارد. انباشت وامهای غیرجاری و عدم کفایت سرمایه، خطر ورشکستگی بانکها را افزایش میدهد و ثبات مالی را تهدید مینماید. درحالیکه بانک مرکزی اقداماتی را برای کاهش ریسکها انجام میدهد، کمبود نقدینگی همچنان ادامه دارد. این امر منجر به محدودیتهای برداشت و افزایش نرخ سپرده میشود. این امر تخصیص اعتبار را محدود میکند. حل این مسائل نیازمند راهکارهایی جامع است.

ارسال نظر