انتظارات وزیر اقتصاد از نظام بانکی کشور

وزیر اقتصاد اظهار داشت: قصد ما این نیست که تورم را با ایجاد رکود کنترل کنیم، بلکه باید با افزایش طرف عرضه اقتصاد، رشد تورم را کاهش داد. از این جهت انتظار این است که نظام بانکی با کمک به افزایش سرمایه در گردش بنگاهها و همچنین تامین سرمایه ثابت، در افزایش نرخ بهره برداری از ظرفیتهای تولیدی کشور و ارتقای تولید نقش آفرین باشد.

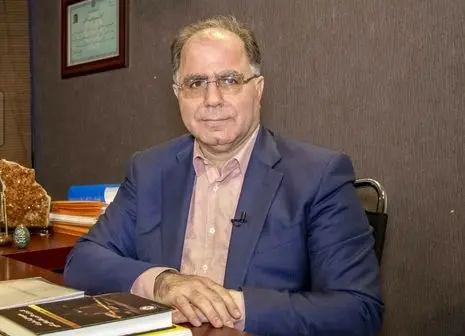

فرهاد دژپسند با بیان این مطلب در این جلسه که در محل سالن اجتماعات بانک ملی ایران برگزار شد، یادآور شد: برنامه ریزی ما بر تامین مالی بنگاههای بزرگ مقیاس توسط بازار سرمایه کماکان به قوت خود باقی است، اما حقیقت این است که در شرایط فعلی، نقش نظام بانکی در این امر، غیر قابل انکار است.

وزیر اقتصاد افزود: آنچه در این شرایط باید انجام شود، کمک به افزایش تولید و بهبود اشتغال است. بالا بردن بهره برداری از ظرفیت، افزایش تقاضا برای شغل جدید ایجاد میکند، بنابراین باید در جهت تامین سرمایه در گردش بنگاههای موجود تلاش کرد. در اصل کار بزرگی که بانکها باید انجام دهند تجهیز منابع برای تامین مالی اقتصاد کشور است.

وی تصریح کرد: خدمت به کسانی که در عرصه سرمایه گذاری و تولید فعالیت میکنند را، باید نوعی عبادت تلقی کنیم. زیرا هرچه سرمایه گذاری و تولید بیشتر افزایش یابد، مشکلات سریعتر برطرف میشود.

وزیر اقتصاد با تاکید بر جدی بودن عزم دولت برای کنترل و کاهش تورم، نقش نظام بانکی در تحقق این هدف را بسیار مهم ارزیابی کرد و گفت: قصد ما این نیست که تورم را با ایجاد رکود کنترل کنیم، بلکه باید با افزایش طرف عرضه اقتصاد، رشد تورم را کاهش داد. از این جهت انتظار این است که نظام بانکی با کمک به افزایش سرمایه در گردش بنگاهها و همچنین تامین سرمایه ثابت، در افزایش نرخ بهره برداری از ظرفیتهای تولیدی کشور و ارتقای تولید نقش آفرین باشد.

وی افزود: بخصوص در شرایط فعلی، این موضوع باید دغدغه مدیران بانکی باشد و مورد غفلت واقع نشود.

وزیر اقتصاد در بخش دیگری از سخنان خود با تاکید بر لزوم حرکت به سمت بانکداری هوشمند و بیان اینکه این نوع بانکداری، صرفا دیجیتالی کردن فرآیندها نیست، اظهار داشت: پیاده سازی بانکداری دیجیتال و غیر حضوری کردن فرآیندها، تاثیر بسیار قابل توجهی در کاهش هزینههای عملیات بانکی دارد، لذا نظام بانکی باید در تحقق بانکداری دیجیتال به عنوان مقدمهای برای بانکداری هوشمند، تسریع کند.

در ادامه وی افزود: طبق مطالعات، هزینه تراکنش در نظام بانکی با اپلیکیشنهای تلفن همراه، نسبت به بانکداری مرسوم، ۴۳ برابر هزینهها کمتر است. شایان ذکر است که این هزینه در مقایسه با بانکداری مبتنی بر تلفن ثابت ۱۳ برابر و نسبت به دستگاه خودپرداز ۱۲ برابر کمتر است.

وی با اشاره به ضرورت تجربه گزینی، بر شناسایی تجربههای موفق، بومی سازی و اجرای آنها تاکید کرد و گفت: نظام بانکی باید با استفاده از ظرفیتهای دانشگاهها و مراکز علمی و پژوهشی کشور بویژه شرکتهای دانش بنیان، تجربیات بخش خصوصی و اساتید و صاحبنظران، به توسعه خدمات بانکی دیجیتال و حرکت به سمت بانکداری هوشمند، تحرک بیشتری بخشد.

ارسال نظر