پشتوانه تتر چیست و چطور قیمت آن ثابت است؟

تتر بزرگترین و پراستفادهترین استیبل کوین بازار ارزهای دیجیتال است که بالاترین حجم خریدوفروش روزانه را در میان استیبلکوینهای بازار به خود اختصاص داده است و حضور در بازار ارز دیجیتال تا حد زیادی مستلزم خرید تتر است. این رمزارز اعتماد افراد و مؤسسات زیادی را جلب کرده است. طبیعی است که دانستن پشتوانهها و سازوکار تثبیت قیمت آن میتواند برای سرمایهگذاران این بازار از اهمیت بالایی برخوردار باشد.

در ادامه این مقاله به پشتوانه و ذخایر این رمزارز و نحوه ثابت نگهداشتن قیمت آن میپردازیم. با ما همراه باشید.

پشتوانه استیبلکوین تتر چیست و چگونه قیمتش ثابت میماند؟

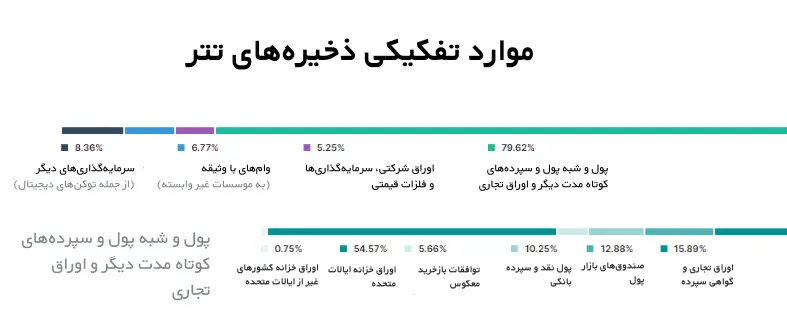

طبق گزارشی که بر روی وبسایت تتر قرار گرفته است بهازای هر تتر منتشر شده ذخیرهای معادل یک دلار برای آن وجود دارد که به شکل اقلام مختلفی نگهداری میشود. هر یک از این اقلام از نظر میزان نقدشوندگی، حالت نگهداری و کوتاهمدت یا بلندمدت بودن و ... با هم تفاوت دارند. در صورتی که قصد ورود به بازار ارز دیجیتال و خرید اینترنتی ارز دیجیتال از صرافی ایرانی را دارید میتوانید در ادامه مطلب به صورت تفصیلی با اقلام پشتیبان و ذخیره استیبل کوینتتر آشنا شوید.

پول، شبه پول و سپردههای کوتاهمدت دیگر و اوراق تجاری

در مقیاس بزرگتر پول، شبهپول و سپردههای کوتاهمدت دیگر و اوراق تجاری بزرگترین واحد بزرگ از میان موارد تشکیلدهنده ذخایر تتر را به خود اختصاص میدهد که در زمان نگارش این مقاله 79.62٪ ذخایر پشتیبان تتر را تشکیل میدهند. این اقلام نقدشوندهترین دسته داراییهایی است که در میان پشتیبانهای رمزارز تتر قرار دارد و به همین جهت بیشترین درصد ذخایر را نیز به خود اختصاص داده است تا در صورت نیاز و بهوجودآمدن هرگونه بحران بهراحتی امکان نقد کردن تترهایی که نیازمند بازپرداخت هستند وجود داشته باشد.

در زیر هر یک از اجزای این دسته را جزئیتر بررسی میکنیم:

پول

این دسته وجوه نقد نگهداری شده بهعنوان ذخیره رمزارز تتر را در برمیگیرد که خود نقد است و بهراحتی قابل انتقال بوده و در صورت نیاز به آسانترین شکل به نقدکنندگان تترهای منتشر شده منتقل میشود.

شبه پول

به داراییهایی گفته میشود که نقد نیستند، اما بهراحتی قابلیت نقد شدن دارند. این داراییها را میتوان طی چند روز تا چند ماه به پول نقد تبدیل کرد و برای نقدکردن آن نیاز به زمان طولانی نیست. معمولاً این داراییها سودده هستند اما نسبت به سرمایهگذاریهای بلندمدت سود کمتری دارند. از جمله زیرمجموعههای شبه پول میتوان به حسابهای پسانداز، گواهی سپرده، ارزهای خارجی، اسناد خزانه (اسناد دولتی)، حسابهای بازار پول و اوراق بهادار اشاره کرد که در زیر مختصراً به برخی از این موارد میپردازیم.

اوراق خزانه

نوعی از اوراق بهادار است که معمولاً سررسید کوتاهمدت و کمتر از یک سال دارد و نقدکردن آن آسان است. اوراق خزانه نوعی از اوراق دولتی است و ریسک بسیار پایینی دارد که میتواند برای مؤسسات و افرادی که حجم نقدینگی بالایی دارند بهعنوان جایگزین پول نقد انتخاب شود. سررسید اوراق معمولاً بهصورت ۳ماهه،۶ ماهه و یا یکساله است. این اسناد یک مبلغ اسمی دارند که دولت هنگام فروش آن را با بهایی کمتر از ارزش اسمی به مردم میفروشد.

توافقنامه بازخرید معکوس

نوعی از قرارداد است که یکی از دو طرف قرارداد اوراق بهادار خود را بهطرف دوم میفروشد اما تعهد میکند اوراق را در زمان تعیین شده از او بازخرید کند. نرخ بهرهای در این میان وجود دارد که به آن نرخ بهره رپو میگویند.

صندوقهای بازار پول

نوع مشخصی از صندوقهایی سرمایهگذاری مشترک هستند که با هدف کسب بازدهی قابلقبول همزمان با حفظ اصل سرمایه به وجود آمدهاند و در اوراق بهادار، اوراق قرضه با سررسید کوتاهمدت و اوراق تجاری سرمایهگذاری میکنند این صندوقها ریسک بسیار پایینی داشته و بسیار کمخطر هستند ولی بازدهی مناسبی نیز به همراه دارند.

اوراق تجاری

نوعی اوراق قرضه کوتاهمدت هستند که شرکتهایی که به وجه نقد نیاز دارند صادر میکنند و سررسید آن نسبتاً کوتاهمدت و زیر ۹ ماه است. در سالهای اخیر بانکهای تجاری این اوراق را با هدف منبع وجوه قابل استقراض، مورد استفاده قرار میدهند.

گواهی سپرده

یکی از ابزارهای مالی برای جذب سرمایة کوتاهمدت از سرمایهگذاران بهویژه شرکتها و اشخاص حقوقی است که گاهی اوقات بانکها از آن برای سرمایهگذاری در پروژههای سودآور جدید تولیدی، ساختمانی و ... استفاده میکنند و برای آن گواهی صادر کرده و سررسید مشخصی دارند.

اوراق شرکتی، صندوقهای سرمایهگذاری و فلزات قیمتی

این دسته از سرمایهگذاریها ریسک نسبتاً بیشتری نسبت به دستههای قبل دارند اما به همان نسبت بازدهی بالاتری را نیز به همراه دارند. درعینحال میتوان گفت نقدشوندگی نسبتاً بالای آنها نیز تا حد زیادی خیال سرمایهگذار را از نظر تأمین وجه در صورت لزوم راحت میکند.

اوراق شرکتی

شرکتها برای تأمین مالی عملیات اجرایی، توسعه خطوط تولید، یا ایجاد تأسیسات تولیدی اقدام به انتشار اوراق قرضه شرکتی میکنند. این اوراق از جمله ابزارهای بدهی هستند که سررسید کوتاهمدت و زیر یک سال دارند. این اوراق معمولاً بهوسیله مؤسسات اعتبارسنجی بر اساس میزان ریسک و درصد بازدهی رتبهبندی میشوند.

صندوقهای سرمایهگذاری

صندوقهای سرمایهگذاری مشترک انواع مختلفی دارند که با معمولاً باتوجهبه میزان ریسک طبقهبندی میشوند از میان این صندوقها میتوان به مواردی چون صندوقهای با درآمد ثابت، صندوقهای مختلط و صندوقهای سهامی اشاره کرد که هر یک میزان ریسک مشخصی داشته و بازدهی آنها نسبت به میزان ریسک افزایش مییابد.

فلزات گرانبها

فلزات گرانبها مانند طلا، نقره و ... از دوران باستان بهعنوان یکی از وجوه نقدی مورداستفاده قرار میگرفتهاند. اما بهتدریج جایگاه وجه نقد را از دست داده و بهعنوان نوعی سرمایهگذاری تلقی شدهاند. این فلزات همچنان نقدشوندگی بسیار بالایی دارند اما باید به میزان تغییرات قیمت و ریسک نگهداری آنها نیز توجه کرد.

وامهای تضمین شده

وامهایی هستند که وامگیرنده بخشی از املاک یا داراییهای خود را بهعنوان تضمین یا وثیقه وام قرار میدهد تا در صورت عدم بازپرداخت وام و سود آن دارایی وثیقه فروخته شده و وام بازپرداخت شود.

سرمایهگذاریهای دیگر (ازجمله خرید توکنهای دیجیتال)

سرمایهگذاریهای دیگر از جمله خرید سهام، توکنهای دیجیتال و ... از انواع دیگر سرمایهگذاری هستند که ریسک بیشتر و درعینحال بازدهی بالاتری داشته و این نوع سرمایهگذاری نیز با محاسبه ریسک مورد قبول میتواند مفید باشد.

نحوه ثابت نگهداشتن نرخ تتر چگونه است؟

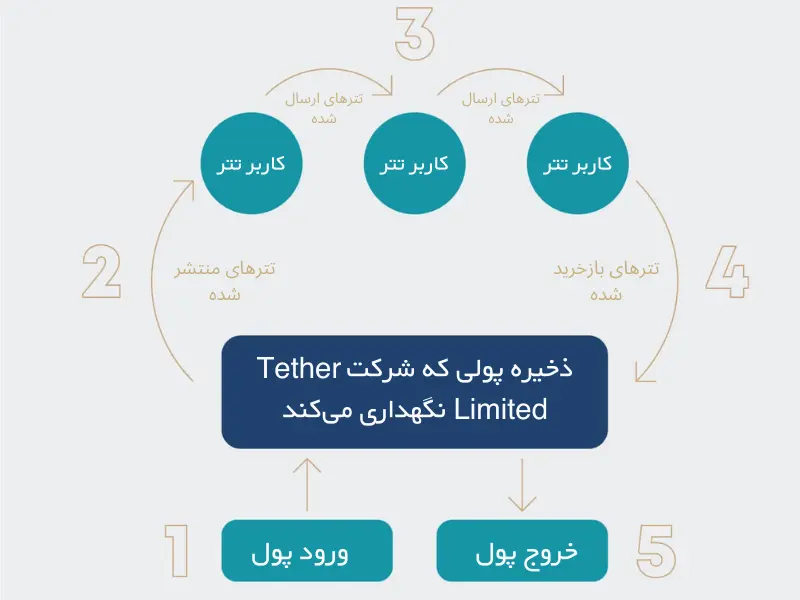

ترکیب ذخیرهها و سرمایهگذاریها همواره به شکلی مدیریت میشود که ارزش این رمزارز حفظ شود و علاوهبرآن چرخه عمری برای آن تعریف شده که با افزایش تقاضا وجه نقد وارد شده و بهازای آن تتر جدید صادر میشود و در زمان کاهش تقاضا و نیاز به بازخرید وجوه نقد از ذخیرهها کاسته شده و بازپرداخت میشود و بهازای آن تعداد تتر معادل سوزانده میشود که در شکل زیر بهتر توضیح داده شده است.

ارسال نظر