بورس تا پایان سال صعودی است یا نزولی؟

تنها ۴۰ روز تا پایان سال ۱۴۰۰ باقی مانده است و همزمان با نوسان ناپایدار دماسنج بورس حول محور ۳/ ۱ میلیون واحد، خروج سرمایه های خرد از گردونه معاملات سهام ادامه دارد.

کارشناسان انتظار دارند بورس در این مدت باقیمانده چندان متفاوت با آنچه گذشت نباشد؛ اما معتقدند مشخص شدن سرنوشت مذاکرات هستهای میتواند بورسبازان را تا حدودی از سردرگمی کنونی برهاند تا شاید با تصمیمات قاطعتری دادوستد کنند.

ناهنجاری سیاستگذاری در بازارهای مختلف، بورسبازان را هم بینصیب نگذاشته است. رد پای تدابیر سیاستگذار به قدری در مسیری که بازارسهام پیموده پررنگ است که وضعیت مخاطرهانگیز کنونی این بازار پرحاشیه را میتوان زیر سایه آن به وضوح مشاهده کرد.

گرچه حداقل در ۲ سال گذشته چه در زمان اوج بازار و چه در زمان افول آن پارامترهای شوکآور از جمله دخالت درمکانیزم بازار، اجرای دستورالعملهای۲۴ ساعته در قیمتگذاری برخی صنایع و حمایتهای پولی توانست به عنوان مُسَکنهای مقطعی چندروزی از بحران به وجود آمده بکاهد اما در نهایت به عنوان اهرمی بازدارنده بورس تهران را با تراژدی فراموش نشدنی همراه کرد.

نوسان چندباره حول ابرکانال ۳/ ۱میلیون واحد بهرغم برخی تلاشها سیگنال ضد و نقیضی به سرمایهگذاران بورسی مخابره میکند. در این میان به گفته تحلیلگران، سرمایهگذاران به دلیل حمایت حقوقیها از بازار، ابهامات موجود در نهایی شدن مباحث مربوط به لایحه بودجه و پرونده باز توافقات هستهای قادر به فعالیت در فضای شفافتری نیستند.

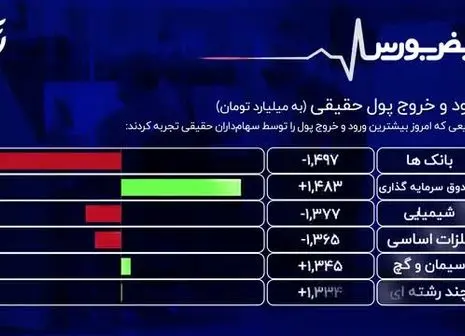

به همین دلیل است که در روزهای اخیر شاهد رکوردزنی خروج منابع از تالارهای شیشههای بودیم. با این حال مشخص شدن سرنوشت مذاکرات هستهای میتواند بورسبازان را تا حدودی از سردرگمی و تردید کنونی برهاند تا شاید با قدرت تعقل بیشتری برای چینش پرتفو و همچنین ورود سرمایههای جدید به بورس بیندیشند.

دست و پنجه نرم کردن بورس با ابهامات

محمدشکری، کارشناس بازار سرمایه: شاخص کل بازار سرمایه روزگذشته با بیش از۶هزار واحد افزایش، در جایگاه یک میلیون و ۲۸۱هزار واحدی قرار گرفت. این در حالی است که از ابتدای هفته، بازار در مدار نزولی قرار گرفته بود. این وضعیت در حالی است که سرمایهگذاران همچنان در بلاتکلیفی بهسر میبرند.

در به وجود آمدن این بلاتکیفی چندعامل مهم اثرگذار دخیل هستند. همانطور که میدانیم نتایج مذاکرات هستهای و احتمال توافقات بینالمللی بر همه بازارهای سرمایهگذاری سایه افکنده، ازاینرو بازار سرمایه نیز درکنار بازارهای موازی محتاطانه دنبال میشود.

احتمال عقبنشینی بیشتر قیمت دلار از کانال ۲۶ هزارتومان این شائبه را به وجود آورده که با محتمل شدن این رخداد در بازار ارز، وضعیت قیمت سهام با تغییرات جدی مواجه شود. برهمین اساس افزایش ریسک سرمایهگذاری در تالارهای شیشهای به بیشترین حد ممکن رسیده است. سهامدارانی که در داخل بازار هستند با علم به این موضوع، راه خروج را درپیش گرفتهاند.

در این میان سرمایهگذارانی که از بازارهای رقیب رانده شدهاند انگیزهای برای واردکردن سرمایه خود به بورس ندارند. در چنین شرایطی که پرونده بازارسهام در سالجاری ۴۰ روز دیگر بسته میشود کفه خروج سرمایه میتواند تحتتاثیر عوامل مختلف، سنگینتر از کفه ورود باشد. خروج پول در ماههای اخیر بر تداوم این روند صحه میگذارد.

با توجه به رشد قیمت کامودیتیها، برخی صنایع مرتبط با این گروه با بازدهی مثبت ماهانه، شرایط نسبتا متعادلی را به رخ سهامداران کشیدند. صنایع کامودیتیمحور و گروههای صادراتی عملکرد نسبتا مناسبی را به نمایش گذاشتند. اما برآوردها نشان میدهد این وضعیت برای همه گروهها یکسان نبوده، به طوری که برخی صنایع از جمله خودرو و بانک به دلیل انتشار اخبار حاشیهای مرتبط با مسائل مذاکرات هستهای و قرارگرفتن دلار در مدار نزولی، نوسانات شدیدی را پشت سرگذاشتند.

بازار سرمایه در ماههای اخیر با موج خروج منابع مواجه بود. از آنجا که این مهم تحتتاثیرعواملی در خارج از بازار ( که همچنان در گردنه بلاتکلیفی حیرانند) به وقوع پیوسته احتمالا ادامهدار خواهد بود. نکته بسیار مهمی که نباید از کنار آن به راحتی عبور کرد بحث حمایتهای مصنوعی از بازار است.

این سبک از حمایتها بارها ازسوی فعالان و متخصصان بورسی به متولیان امر هشدار داده شده اما سیاستگذار بدون توجه به عواقب حمایتهای دستوری، بازار را به چالش بیشتری کشانده است. کنترل بازار به دست حقوقیها معمولا یکی از حربههایی است که سیاستگذار برای کنترل بحران بازارسهام دست به دامن آن شده؛ این در حالی است که این سبک از حمایتها هرگزنتوانسته ناجی بازارشود.

تداوم روند کنترل دستوری بازار در هفتههای آینده نیز میتواند دردسرساز شود. در شرایطی که بازار با عدمشفافیت دست به گریبان است، اصراربه اجرای برخی سیاستگذاریها از جمله قدرتنمایی حقوقیها در ورای معاملات نهتنها نمیتواند به جذب سرمایه منتهی شود بلکه حتی بر خروج بیشتر منابع نیزدر هفتههای بعد سرعت میبخشد.

تداوم روند فرسایشی

شایان کرمی، کارشناس بازار سرمایه: واقعیت این است که بازار سرمایه بیشتر از بازارهای رقیب با عدماعتماد سرمایهگذاران مواجه است. تصمیمات ضد و نقیضی که در یک سال و نیم گذشته برای این بازار اتخاذ شده بیاعتمادی سرمایهگذاران را رقم زده است.

بازگشت اعتماد صاحبان پول به بورس در حال حاضر کار سختی است که به نظر میرسد در کوتاهمدت امکانپذیر نباشد. قرارگرفتن دراین سیکل احتمالا نتایج مثبتی تا پایان سال دربر نخواهد داشت و بازار به صورت نوسانی به روند خود ادامه خواهد داد. در حال حاضر هیچ محرک مثبتی که منجر به خیز جدی صعود بازار شود وجود ندارد.

روند ملایم افت قیمت ارز در حالی آغاز شده که از سوی دیگر، کامودیتیها نیز شرایط پر ریسکی را پشت سر میگذارند. افزایش میزان نرخ تورم آمریکا و اثرگذاری آن بر نرخ کامودیتیها نشان میدهد که نمیتوان به رشد قیمت این گروهها دلخوش کرد. موضوع قیمت نفت نیز از جمله موضوعات مهم و اثرگذار بر بازارهای سرمایهگذاری از جمله بورس است.

به همین دلیل به نظر میرسد باید منتظر ماند تا ببینیم نفت میتواند قله ۱۰۰ دلاری و بیشتر از آن را فتح کند یا نه. شواهد نشان میدهد کاهش عرضه نفت توسط روسیه به دلیل اختلافات پیش آمده با کشورهای اروپایی و ناکامی اوپک در افزایش سقف تولید نفت، نقش مهمی در سرنوشت قیمت طلای سیاه و صنایع زیرمجموعه آن بازی میکند. این موارد باعث افزایش قیمت نفت خواهد شد.

افزایشی که میتواند تغییرات جدی در قیمت صنایع بورسی مرتبط با این حوزه به وجود آورد. اما این همه ماجرای بازار سرمایه نیست. فعالان بورسی میدانند تا وقتی ابهامات در مسائل بینالمللی کشور و موضوعات مربوط به احیای برجام مرتفع نشود، خبری از بازگشت پول به بازار نخواهد بود.

بازار سرمایه در هفتههای آینده اگر بتواند با اخبارمثبت بینالمللی روبهرو شود و دو طرف ایرانی و آمریکایی به توافقات اصلی دست یابند احتمالا با توجه به سقوط قیمت ارز به کانالهای پایینتر، با تغییرات قیمتی سهام مواجه خواهد شد.

با درنظر گرفتن احتمال افزایش قیمت نفت، صنایع پالایشی شاید وضعیت بهتری را تجربه کنند اما تجربه ثابت کرده معمولا شرکتهای بورسی نسبت به نوسانات قیمت دلار واکنش بیشتری نشان میدهند تا سایر عوامل اثرگذار، از این رو با توجه به اینکه بازار خالی از هرگونه محرک جدی برای خیز به سمت صعود است، به نظر میرسد روند رکودی و فرسایشی بازار ادامه مییابد.

تشدید فشار از سوی قوانین مزاحم

حمیدمیرمعینی، کارشناس بازار سرمایه: وضعیت بازار سرمایه چنگی به دل نمیزند. قیمت دلار به عنوان اصلیترین محرک بازار برای رشد قیمت سهام در حال نوسان منفی است. این مهم در کنار خروج ادامهدار منابع از بازار، سیگنال مثبتی برای سرمایهگذاران به همراه ندارد، از این رو میتواند در صورت تداوم، بازار سرمایه را به رکودی عمیق فرو ببرد.

کمتر از یک ماه و نیم تا پایان سال باقی مانده اما سهامداران در بلاتکلیفی بهسر میبرند. بخش عمدهای از سهامداران خرد از بازار خارج شدهاند و آن دسته از سهامدارانی که در بازار ماندهاند نیز انگیزهای برای انجام معاملات بیشتر ندارند. در حالی بورسبازان در مسیری ناامیدکننده گام برمیدارند که این وضعیت در ماههای قبل میتوانست تا حدی کنترل و از عمق فاجعه بکاهد.

اجرای برخی قوانین مزاحم در بازار از جمله محدودیتهای دامنه نوسان در صورت حذف، پویایی بیشتری به دادوستدها میبخشد و جلوی فرار سرمایهگذاران را سد میکند. با این حال متولیان بورسی در همین راستا با آزمون و خطاهای تکراری راه سرمایهگذاران را سخت کردند.

عدماعتماد به سیاستگذاریهای انجام شده از سوی سرمایهگذاران به اوج خود رسیده و پناه بر سهامداری را به امری غیرممکن تبدیل کرده است. وضعیت قیمت ارز نیز تا حدی مشخص است. ریزش اسکناس آمریکایی توانسته سهامداران بیشماری را راهی درهای خروج کند. گزارشهای دی ماه برخی شرکتها نیز در مقایسه با ماه قبل از آن، ازعملکرد ضعیفتری حکایت میکند. مجموع این عوامل چشمانداز روشنی از معاملات هفتههای آتی ترسیم نمیکند.

ارسال نظر