بورس ایران در چشماندازی طلایی

قیمت کامودیتیها تاثیر مهمی در بورس ایران دارد، زیرا سهم تولیدکنندگان کامودیتی در بورس ایران بالاست و بورس ایران مانند بورس استرالیا، ترکمنستان، روسیه و برزیل در کلاس بورسهای موادخام محور قرار میگیرد.

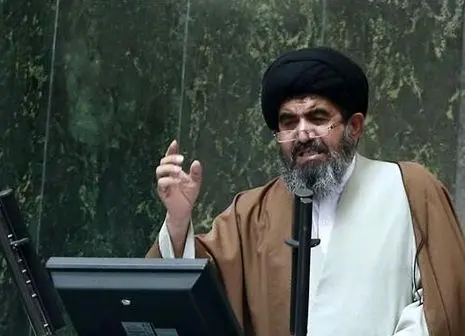

همایون دارابی کارشناس بازار سرمایه ضمن بیان این مطلب افزود: قیمت نفت، فلزات و مواد خام تاثیر مهمی در روند بورس ایران دارد و بازار با رشد قیمت ها، واکنش مثبتی نشان میدهد.

وی با ذکر مثالی در این خصوص ادامه داد: اگر بخواهیم به یک نمونه اشاره کنیم ملی مس را میتوان مثال زد که قیمت هر تن کاتد شرکت از ۹۱۸میلیون ریال در تیر ماه به ترتیب تا آبان ماه ۱۱۳۲میلیون ریال، ۱۴۳۵میلیون ریال، ۱۵۰۲میلیون ریال و ۱۶۸۳میلیون ریال رسیده که ناشی از رشد قیمت جهانی و رشد نرخ ارز نیمایی بوده و از اینجا معلوم میشود که رشد نرخ کامودیتیها در امسال با رشد نرخ دلار تقویت شده است.

تاثیر رشد دلار بر شرکت های فلزی

دارابی توضیح داد: گزارش شرکتهای فلزی هم متاثر از رشد قیمت جهانی و رشد دلار بوده است؛ مثلا فولاد مبارکه آخرین فصل ۹۸ فروشی معادل ۹هزار و ۵۳۲میلیارد تومان را گزارش کرده است. این شرکت همچنین فصل بهار ۹۹ را ۱۲هزار و ۶۶۸میلیارد تومان و فصل تابستان ر ا ۱۴هزار و ۶۹۳میلیارد تومان گزارش کرده است. یعنی ۵۴ درصد رشد در ۹ ماه که رقم خوبی است. همین روند در بقیه شرکتها هم قابل مشاهده است.

این کارشناس بازار سرمایه در پاسخ به سوالی درخصوص وضعیت بانکیها هم اظهارکرد: در مورد بانکها هر چند رشد نرخ سود بالا رفته و این مسئله میتواند فشاری را به بانکها وارد کند اما امسال به واسطه جهش بورس و بازار املاک و همچنین ارز، سود خوبی از این سه محل به بانکها رسیده است.

وی افزود: البته بانکها اکثرا وضعیت مدیریتی بهتری را هم به نمایش گذاشتهاند و همین باعث شده که علی رغم رشد نرخ سود، این مسئله در گزارشهای ۶ماهه و ماهانه، تا کنون تاثیر خیلی شدیدی نشان ندهد.

دارابی در ادامه در پاسخ به این سوال که نرخ برابری دلار و ریال در بودجه به چه میزان باید باشد که بازار سرمایه بر مدار متعادل، ادامه فعالیت دهد، گفت: نرخ ارز در بودجه هر چقدر واقعی تر باشد برای بازار سرمایه بهتر است و بهترین شرایط، وقتی است که کشف نرخ واقعی باشد.

این کارشناس بازار سرمایه افزود: متاسفانه نرخ بودجه ۱۱۵۰۰تومان گفته شده که به معنای تداوم نظام چند نرخی ارز است و این نظام چند نرخی بزرگترین عامل فساد و تولید رانت بوده است.

دارابی اظهارکرد: امسال ماه هایی داشتیم که نرخ نیمایی مورد استفاده بازار تا ۳۰درصد کمتر از نرخ بازار آزاد بود و این به نوعی تنبیه سخت صادرکنندگان بود. امیدواریم که این مسئله در سال آینده تکرار نشود.

این کارشناس بازار سرمایه همچنین در پاسخ به این سوال که طرح موضوع مالیات بر عایدی (با توجه به اینکه سهام و سپرده از زیرمجموعه عایدی خارج شدند) روی کدام صنایع اثرگذار است، گفت: مالیات برعایدی در اقتصادهای تورمی قابل اجرا نیست، چون تفکیک عایدی واقعی از تغییر نرخ تورمی امکانپذیر نیست.

دارابی ادامه داد: ما ابتدا باید نرخ تورم را کم کنیم یا نرخها را تثبیت کنیم ؛مثلا برای خودرو که البته هم اکنون در قالب عوارض سالانه-که نوعی مالیات به شمار میرود-دریافت میشود، رقمی به عنوان مالیات مضاعف اخذ شود که البته کار سادهای در فضای امروز اقتصاد ایران و مشکلات اقتصادی مردم نیست و چندان هم قابل اجرا نبوده است.

وی با بیان اینکه این موضوع همچنان پیچیدگیهای زیادی دارد، گفت: اقتصاد امروز ایران نیازمند کاهش مالیات است ؛ بهخصوص در حوزه تولید، نرخ مالیات بسیار بالاست و عدم بالانس مالیات بخش تولید و دیگر بخشها یک چالش جدی است.

اقتصاد ایران اقتصادی با ظرفیتهای پنهان

این کارشناس بازار سرمایه در خصوص چشمانداز آتی بازار سرمایه هم گفت: من روی بازار مثبت هستم. بورس ایران ظرفیت زیادی برای رشد دارد و کل اقتصاد ایران هم اقتصادی با ظرفیتهای پنهان فراوان است ؛لذا امیدواریم مجموع سیاستهای اقتصادی، کشور را به سمت رشد اقتصادی و رشد ثروت و رفاه عمومی هدایت کند.

دارابی با بیان اینکه بورس در این بین آیینه و نقشه راهی برای ارزیابی این موضوع است که آیا ما در این مسیر یعنی رشد اقتصادی و ثروت مردم هستیم یا خیر، افزود: وقتی سیاستی درخصوص رشد اقتصادی اتخاذ میشود اگر بورس منفی شود یعنی راه اشتباه است و اگر مثبت شود یعنی راه درست انتخاب شده است.

وی تصریح کرد: اگر این باور و برداشت در میان مسوولین کشور نهادینه شود، در آن صورت، ما بخش عمدهای از مسیر پیشرفت اقتصادی را طی کردهایم.

ارسال نظر