چه میشود که حباب بورس میترکد؟

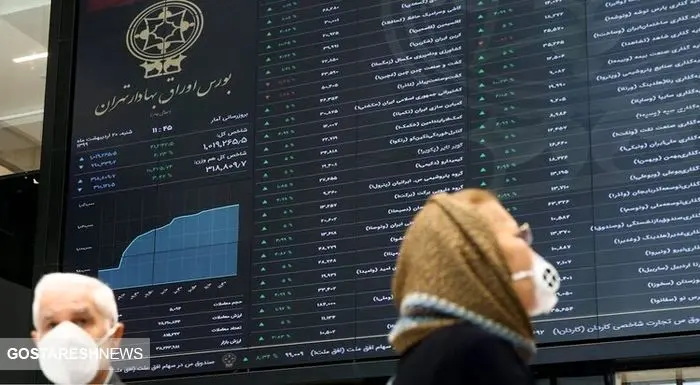

بازار سرمایه هفتههای اخیر را در شرایطی سپری کرده که فضای تحلیلی پیش روی بازار سهام پس از یک ریزش سنگین چهار ماهه نوعی از دوگانگی را شاهد است.

در حالی تغییر فضای سیاسی در ایالاتمتحده، بر امید پیرامون لغو تحریمها افزوده است که تا پیش از این همه فعالان بازار سرمایه حول انتظارات تورمی و تاثیر آن بر رشد قیمت سهام اتفاق نظر داشتند. این در حالی است که هم اکنون با تغییرات یادشده بیش از گذشته بر احتمال کاهش ریسکهای سیستماتیک بر بازار سهام افزوده شده است؛ عاملی که میتواند بهراحتی افزایش نسبت قیمت به سود سهام تحلیلی را کاهش دهد و آن را به حدود میانگین ۶ واحدی آن تا قبل از نیمه سال ۹۸ برساند. این احتمال در حالی مطرح میشود که تا پیش از این و در اوج ۲ میلیون و ۷۸ هزار واحدی شاخص کل بورس، نسبت یادشده در حدود ۲۲ واحد بود و حالا پس از ریزش ۴ ماهه به محدوده ۵/ ۱۱ واحد رسیده است.

عیار ریسک در بازار سهام

بازار سرمایه در حالی۳ فصل از سال۹۹ را سپری کرده که فراز و فرود قیمتها در مواجهه با ریسک دو دیدگاه کلی را به بازار نشان میدهد. در این میان از یکسو دستهای از فروشندگان با آیندهنگری خود را برای هر نوع گشایش اقتصادی و کاهش ریسکهای حاکم بر اقتصاد وفق میدهند و در مقابل بخش خوشبین فعالان بازار سرمایه صعود قیمتها در بازار جهانی را به فال نیک گرفتهاند و افق مثبتی را برای میانمدت در این بازار متصور شدهاند. معروف است که تئوریهای توطئه از دل پیچیدگیها سر برمیآورند. گاهی اوقات محیط پیرامون انسان آنقدر به سمت پیچیدگی میل میکند که افراد ذینفع یک واقعه یا موضوع در مقابل حجم بالای اطلاعات و موضوعات به ظاهر متناقض دیگر چارهای ندارند به جز تکیه کردن به توضیحاتی که ماهیت یک مساله را به جای حلاجی دقیق، سادهسازی میکند. در این حالت سادهسازی نه تنها در خدمت مساله و فهم بهتر متغیرهای دخیل در آن نیست بلکه خود سنگی است بسته شده به پای لنگ حقیقت که گاه میتواند با ایجاد سوءتفاهمهای کلی تعداد زیادی از افراد را به نحوی نابهنجار از فهم درست واقعه یا احتمالات موجود دور کند. مشکل از آنجا شروع میشود که اکثریت افراد درگیر با یک ابهام اغلب بر این باورند که جواب یک سوال ساده لزوما حاوی توضیحی ساده است که در صورت دستیابی به آن مشکلات شکل گرفته پیرامون بحث تا حد زیادی مرتفع میشود؛ امری خلاف واقع که در حال حاضر بسیاری از جنبههای مختلف زندگی بشری را درگیر خود کرده است. مشکل آنجاست که ذهن انسان اساسا علاقه چندانی به جوابهای سخت ندارد. انسان از پیچیدگی بیزار است و به نظر میرسد همین موضوع است که سبب شده در مواقعی که بیشتر نیازمند کسب اطلاعات بیشتر است از آن رویگردان باشد.

اینکه دلیل چنین اتفاقی چیست از حوصله این مطلب خارج است، اما آنچه مسلم است اینکه سوگیری یاد شده و مسائل شکل گرفته حول آن در چند سال گذشته تا حد زیادی بر آنچه در بازار سرمایه جاری بوده، اثر گذاشته است. در حال حاضر بسیاری از فعالان خرد بازار سرمایه به رغم آنکه از ابتدای سال جاری تاکنون حداقل شاهد دو نوسان بزرگ در این بازار بودهاند همچنان بر این باورند که بازار سهام جایی است که میتوان به سادگی و برای بلندمدت در آن حضور داشت و بدون آنکه سعی چندانی برای دانشاندوزی در آن به کار بست به آسانی در آن کسب درآمد کرد.

این گمان خام که خود را در افزایش بیحد و حساب تعداد کانالهای فعال در شبکههای مجازی نشان داده است، نه تنها سبب شده تا تئوری توطئه در میان بخش عامی بازار سرمایه قوت بگیرد؛ بلکه به اشتباه این تصور را پدید آورده که بازار سهام و فراز و فرود قیمتها در آن بیش از آنکه ناشی از تلاقی تمام تصمیمات اثرگذار و نمود آن بر قیمت یک دارایی باشد ناشی از رفتار حقوقیها و دستهای پشت پرده است که هر بار بدون دلیل سهام را در بازار تقاضا یا عرضه میکنند. مشکل از اینجا شروع میشود که مساله یادشده اگرچه در بازار سهام امری مسبوق به سابقه است با این حال چندان دقیق نیست. اینکه اشخاص حقیقی یا حقوقی در بازار وجود دارند که تنها بر اساس صلاحدید خود اقدام به خرید و فروش سهام میکنند امری است که در همه جای دنیا وجود دارد. با این حال آنچه توانسته بر این مساله اثر بگذارد نه دستهای پشت پرده بلکه عواملی متعدد از جمله بررسی عوامل بنیادی است.

دور باطل تورم

شاید بیشترین عاملی که میتواند بر این تصور از توطئه نقش داشته باشد جنبه کمتر پیدای سرمایهگذاری در بازار سهام یعنی ریسک آن است. بازار سرمایه در حالی در سایر کشورهای جهان به خصوص اقتصادهای توسعهیافته، بهعنوان بازاری پرریسک شناخته میشود که در ایران ظهور و سقوط تورمی قیمتها در اذهان عمومی طی دهههای گذشته آن را به بازاری پرنوسان و ظاهرا جذاب بدل کرده، بازاری که در کلیت بیش از آنکه نمایانگر بخش واقعی اقتصاد باشد، به نماگری بدل شده که انتظارات کلی از تورم و ریسک را به نمایش میگذارد. بررسیها حاکی از آن است که در تمامی دورههای افزایش قیمت دلار در دهههای اخیر که شاخص کل بورس رشدی پرشتاب را از خود به نمایش میگذارد، همزمانی اقبال عمومی به بازار سهام مقارن با دوره کاهش ارزش ریال بوده همین امر سبب شده تا در طول تمامی ادوار یاد شده نسبت قیمت به سود هر سهم یا همان P/ E اندکی افزایش نسبت به حالات عادی که انتظارات تورمی در آن حول میانگین بلندمدت میگردد، داشته باشد.

مشکل اما از جایی شروع میشود که رشد یکباره نرخ تورم و به تبع آن تشدید انتظارات تورمی راه را برای افزایش قیمتها بر اساس عواملی نظیر لزوم تجدید ارزیابی داراییها، افزایش ارزش جایگزینی و از همه مهمتر افزایش دلاری ارزش فروش شرکتها فراهم میکند. به موجب همین امر ارزش معاملات رفته رفته افزایش مییابد و توجه عموم به بازار سهام بیشتر میشود، تا جایی که در هر دوره اذهان عمومی ناخودآگاه در مواجهه با اخبار این رشد مرعوب میشوند و برای جا نماندن از قطار سود به جمع فعالان بازار سهام میپیوندند.

این ورود اما آنقدرها هم که در ابتدا به نظر میآید کم خطر نیست. فعالان تازهوارد بازار سرمایه در هر دوره از آنجا که به تبع رشد انتظارات تورمی به بازار سهام میآیند و پیش از ورود نیز اندوخته کافی از دانش مالی ندارند، در نهایت چارهای نخواهند داشت جز آنکه با تحلیل دیگران و بخت و اقبال به سرمایهگذاری بپردازند. این مساله سبب میشود تا همراهی قیمتها در بازار یاد شده که ابتدا به دلیل عوامل معقول بنیادی و تحلیلی به وجود آمده بود، رفتهرفته وضعیتی تودهوار را به وجود آورد که در آن سیل نقدینگی همچون گلهای رها شده به هر سوی که بخواهد میرود و به تنها چیزی که فکر میکند رشد قیمتهاست. برآیند این وضعیت نیز حاصلی جز نادیده گرفتن ریسک و سقوط یکباره قیمتها نخواهد داشت. دقیقا به همین دلیل است که تقریبا در طول ۳۰ سال گذشته چندین بار شاهد همهگیر شدن سرمایهگذاری در بورس میان اقشار مختلف مردم هستیم؛ رشدی که با جریان تورم میآید و تحت لوای کاهش ارزش پول ملی به تدریج حباب دارایی و سپس ترکیدن آن را که با سقوطی شدید همراه است، ایجاد میکند.

بازی با دُم ریسک

اما این ظهور و سقوطهای تورمی همانطور که گفته شد، اغلب خود را با تغییر نسبتهای بازار سهام نشان میدهند. نااطمینانی از آینده سبب میشود تا قیمتها بهعنوان مهمترین سنجه اقتصادی از تمامی انتظارات و تحلیلهای موجود، به نحوی افزایش یابند که نسبت قیمت به درآمد آیندهنگر که ما آن را تحت عنوان P/ E FORWARD مینامیم، بر خلاف شرایط معمول رفتهرفته اختلافی فاحش با نرخ بازده بدون ریسک پیدا کند. این نرخ که در اقتصاد ایران همان نرخ بهره بانکی در نظر گرفته میشود، در تمامی اقتصادهای جهان عموما سنجهای است که بر اساس آن میتوان دریافت سرمایهگذاری در یک دارایی با در نظر گرفتن تمامی ریسکهای پیرامونی چه بازدهی دارد. از آن جا که هر سرمایهگذاری به دلیل ریسکپذیری و شکیبایی که نیازمند آن است منطقا باید بازدهی بیش از بازده بدون ریسک داشته باشد، پس طبیعی است که سرمایهگذاری در هر جایی خارج از اوراق دولتی یا سپردهگذاری در بانک سود بیشتری داشته باشد. اما این بیشتر بودن بر اساس چه عواملی تعیین میشود؟

آنچه امروزه در ادبیات مالی به امری بدیهی بدل شده، رابطه مستقیم بین ریسک و بازده است، به این معنا که سرمایهگذار عقلایی در مواجهه با هر موقعیت سرمایهگذاری، بر اساس نرخ بازدهی اقدام به استفاده از سرمایه خود میکند که با ریسک آن همخوان باشد؛ به عبارتی بهتر هر چه ریسک بیشتر باشد بازده نیز باید افزایش یابد. در اقتصاد ایران آنچه که سهم بالایی در تعیین بازده مورد انتظار برای یک دارایی دارد، ریسکهای سیستماتیک است. در میان این ریسکها نیز آنچه در طول دو سال اخیر و در تمامی ادوار کاهش شدید ارزش ریال افزایش یافته ریسک تورم و ریسک ارزی است که بهطور مستقیم بر نسبتهای مالی اثر گذاشته است.

رکوردشکنی نسبتها

همانطور که در گزارشهای پیشین نیز به آن اشاره شد، بررسیها حکایت از رشد قابل توجه نسبتهای قیمتی همانند P/ E آیندهنگر، P/ S (قیمت به فروش) و P/ E قیمت به ارزش دفتری در تمامی دورههای افزایشی اخیر است. این نسبتها اگرچه هر کدام عاملی متفاوت را به نمایش میگذارند و همسویی افزایش آنها با تورم بالای سالهای مورد بحث حکایت از آن دارد که انتظارات تورمی توانسته تمامی روالهای تحلیلی سالهای ثبات را کنار بزند و به شرایطی برسد که مختص وضعیت نامعمول است. اجماع تحلیلگران به خوبی نشان میدهد نسبت قیمت به سود آیندهنگر در سه فصل نخست ۹۸، هیچ گاه از محدوده ۷/ ۴ واحد فراتر نرفته است. با این حال این نسبت از ابتدای زمستان ۹۸ با شیبی فزاینده از محدوده ۵ واحد فراتر رفته و تا پایان این سال به محدوده ۷/ ۶ واحد رسیده است. این نسبت در ابتدای سال جاری به لطف رکود کسب و کارها و خانهنشینی بسیاری از مردم تحت تاثیر کاهش یکباره نرخ بهره بانکی وارد فاز رشدی غیر معمول شد و در نهایت تا میانه تابستان برای کل بازار سرمایه به محدوده ۲۲ واحد رسید. این افزایش شتابان در نسبت یاد شده با رسیدن ضرایب قیمت به فروش و قیمت به ارزش دفتری میانگین بازار به محدودههای ۶۵/ ۹ و ۱۳/ ۱۴در حالی به ثبت رسید که افزایش این نسبتها نه به دلیل افزایش بهرهوری در اقتصاد بلکه به سبب عامل انتظارات تورمی برآمده از ریسک کاهش ارزش پول ملی بود. این امر سبب شده تا در ماههای یاد شده بیشواکنشی نسبت به بازار سهام در رشد آتی قیمتها تغییری افراطی را در تمامی نسبتهای یاد شده به ثبت برساند؛ نسبتهایی که از حیث تاریخی بیسابقه بودهاند و با اولین عرضه آبشاری از سوی یکی از کارگزاریهای فروشنده سهام عدالت به افت تقریبا ۵۰ درصدی ارزش بورس تهران منتهی شدند.

در کشاکش دو طرز فکر

از آن زمان تا کنون اگرچه بخش قابلتوجهی از سرمایههای موجود به سمت بازار ارز سرازیر شد و قیمت دلار را تا محدوده ۳۲ هزار تومان بالا برد، با وجود این کاهش قیمتها در بازار سرمایه به محدودهای نرسید که میانگین P/ E آیندهنگر بازار به میانگین روزهای قبل از نیمه سال ۹۸ برسد.

در حالی فشار فروش سنگین موجود در بازار سرمایه تا قبل از انتخابات ریاست جمهوری آمریکا واکنشی بدیع به قیمتهای از دست رفته و امتداد هیجانهای فروش بود که افزایش امیدها به گشایش اقتصادی محتمل، ناشی از بازگشت ایالات متحده پساترامپ به برجام در کنار رکوردشکنی کامودیتیها در بازارهای جهانی، از جو منفی حاکم بر بورس و فرابورس کاست و به رونق این دو در آذرماه انجامید. این در حالی است که در طول همین مدت نسبت یاد شده در مقایسه با سابقه تاریخی همچنان بالاست. به نظر میرسد آنچه که سبب شده تا در روزهای گذشته طنابکشی عرضه و تقاضا به شدت بر نوسانات بازار بیفزاید تلاقی دو نگاه متفاوت بر آینده بازار سهام است. از سویی برخی بر این باورند که گشایش سیاسی در رابطه ایران با غرب میتواند به کاهش ریسکهای سیاسی بینجامد؛ مسالهای که به راحتی از ریسک موجود کاسته و راهی به جز تعدیل تحلیلهای آتی با افت بیشتر قیمت ارز و در نتیجه کاهش نسبت قیمت به در آمد آیندهنگر نمیگذارد و از سویی دیگر برخی نیز باور دارند که احتمال یاد شده حتی در صورت حصول آنقدر به زمان حال نزدیک نیست که کاهش پرسرعت ریسک به بازار تحمیل کند. این دسته بر این باورند که بنا بر علل یاد شده رشد قیمتهای جهانی در میانمدت مهمترین عامل پیش روی بازار است و میتواند بازار سرمایه را با روزهای پررونقتری مواجه کند.

حبابی نیست که نیست که بترکد هر سهم از هر شرکت نزدیک 80 درصد کمتر از قیمت خریده ک دام حباب هر سهم خساپا 260 یک پول یک آدا مس 5 هزار اصلا یک چیز نشد 5 ماه فقط به ظ اهر حمایت می شد .