تورم زدایی معطل توهم زدایی!

اقتصاد کشور در سال ۱۴۰۰ شرایط حساسی را دنبال میکند بهطوریکه تصمیمات اشتباه میتواند جهت انتظارات تورمی جامعه را تغییر دهد.

در حال حاضر، دولت با فهرستی از هزینههای بودجهای روبهرو است که باید گزینه صحیح درآمدی خود را انتخاب کند. با توجه به شرایط تحریمی، استفاده از گزینه درآمدهای نفتی میسر نشده و سقف استفاده از مالیات مشخص است.

بنابراین دولت برای تامین منابع خود در یک دو راهی قرار دارد: رجوع به عادت همیشگی و استقراض از بانک مرکزی را مدنظر قرار دهد یا اینکه به فکر بهرهگیری از گزینه اوراق باشد. بهنظر میرسد سیاستگذار در استفاده از اوراق با سه مانع ذهنی روبهرو است. «تهدید تولید با رویکرد انقباضی»، «تهدید بازار سرمایه» و «آینده فروشی» مواردی است که باعث میشوند سیاستگذار گزینه اوراق را کنار بگذارد. حال آنکه از نگاه کارشناسان، انتشار اوراق بدهی نهتنها این سه تهدید را در پی ندارد، بلکه دست بانک مرکزی را برای اجرای هدفگذاری تورمی باز خواهد گذاشت.

آمارهای هفتههای گذشته نشان میدهد که درحالحاضر سیاست گذار، بیش از آنکه به فکر تامین مالی از طریق انتشار اوراق باشد، روی به استفاده از منابع تورمی آورده است. بهنظر میرسد سیاستگذار سه مانع ذهنی برای اوراقفروشی در ذهن خود در نظر گرفته است؛ اولین مانع اینکه تصور میشود انتشار اوراق سیاستی انقباضی و ضدتولید است.

دومین مساله اینکه برخیها انتشار اوراق را به ضرر رشد بورس میدانند و در آخر اینکه برخی از سیاستگذاران فروش اوراق را نوعی آیندهفروشی محسوب میکنند. این سه مساله در کنار یکدیگر موجب شده سیاستگذار به جای استفاده از اوراق مالی از روشهای تورمزا هزینههای بودجه را پوشش دهد. این درحالی است که از نظر کارشناسان، استفاده از اوراق میتواند روشی برای هموارسازی درآمدهای بودجه باشد و به بانکهای مرکزی نیز امکان استفاده از عملیات بازار باز را برای تنظیم نرخ بهره خواهد داد.

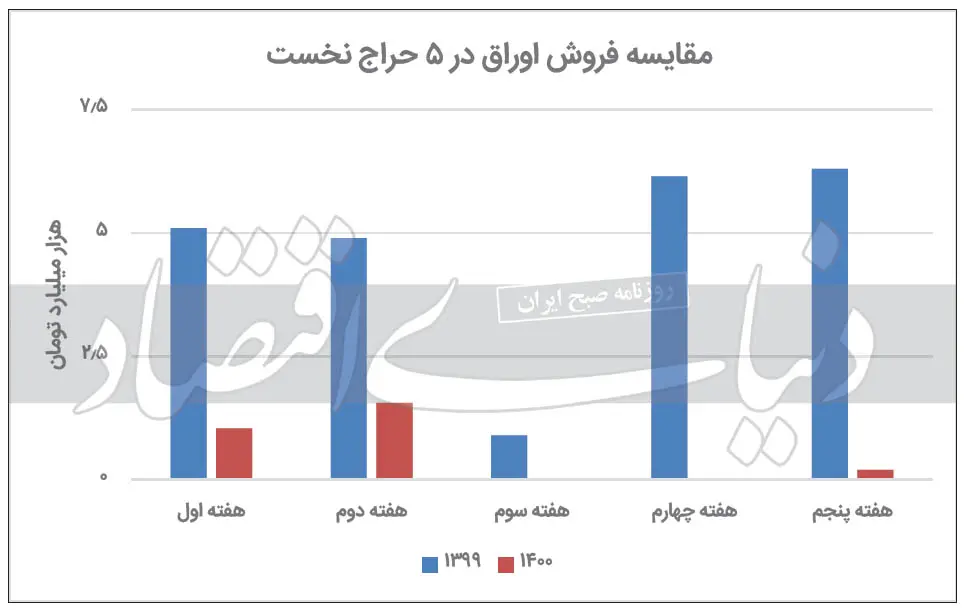

رکود حراج اوراق در سال ۱۴۰۰

آمارهای رسمی در ارتباط با مقایسه فروش اوراق در پنج هفته سالجاری نسبت به فروش این اوراق در مدت مشابه در سال گذشته، نشان از استقبال بهتر اجرای این سیاست در سال گذشته و رکود این بازار در سالجاری دارد. در ۵ حراج نخست سالجاری در مجموع ۸/ ۲ هزار میلیارد تومان و سال گذشته در همین مدت ۲۳ هزار و ۳۵۰ میلیارد تومان فروخته شده است.

بهنظر میرسد که چند مانع ذهنی درخصوص فروش اوراق وجود دارد که سیاستگذار استقبال و اهتمام مناسبی از این سیاست نمیکند. این موضوع درحالی است که در سالجاری باید بخشی از منابع بودجه کشور از طریق انتشار اوراق تامین شود. بررسی سیاست تامین مالی از طریق انتشار اوراق حاکی از آن است که این ابزار، تنها راه مطمئن تامین مالی غیرتورمی بودجه است.

یکی از روشهای تامین مالی که موجب افزایش پایه پولی در سالهای اخیر شده، استفاده از تنخواهگردان است. به گفته همتی رئیس کل پیشین بانکمرکزی، حقوق کارکنان دولت در اردیبهشت ماه از طریق تنخواه تامین شده و گزارش بانکمرکزی نیز یکی از دلایل افزایش پایه پولی در اردیبهشت ماه را استفاده از تنخواهگردان دانسته است.

سیاست انقباضی؟

برخی کارشناسان فکر میکنند انتشار اوراق سبب میشود تا منابع مالی از بازار جذب شده و این موضوع را بهعنوان سیاست انقباضی تلقی میکنند. به عبارت دیگر این افراد ابزار انتشار اوراق با سود به صرفه را سیاستی انقباضی تلقی میکنند که سیاستی ضدتولید است.

این موضوع سبب شده تا سیاستگذار تلاش زیادی در جهت بازار اوراق به خرج ندهد و این اوراق را با نرخی جذاب منتشر نکند. در حالی که این موضوع، یک خطای ذهنی سیاستگذاری است؛ زیرا این ابزار سبب میشود تا از طرفی منابع لازم برای سیاستگذار تامین شود و از طرفی دولت یا وزارت اقتصاد میتواند از این منابع هم برای هزینههای عمرانی و هم برای هزینههای جاری خود استفاده کند.

مرحله بعد از انتشار اوراق این است که بانکمرکزی این اوراق را از خریدار در بازار ثانویه میخرد تا اگر در مواقعی شرایط در بازار بینبانکی رکودی بود؛ این نهاد پولی و مالی سیاست تزریق نقدینگی را انجام دهد که سبب بهبود منابع شود. این موضوع جزئی از عملیات بازار باز محسوب میشود. در نتیجه برداشت از ابزار انتشار اوراق بهعنوان سیاستی ضدتولید، خطای ذهنی سیاستگذار محسوب میشود. در هیچ اقتصاد پیشرفتهای در دنیا، سیاست انتشار اوراق توسط دولت یا شرکتهای دیگر، سیاستی ضدتولید محسوب نمیشود. از سوی دیگر، سیاستهای انبساطی یا انقباضی، از سوی بانکمرکزی تعیین و هدفگذاری میشود که متناسب با شرایط تورمی و رشد اقتصادی این سیاستها را در دستور کار قرار میدهد.

اختلال در بازارهای دیگر؟

برخی از صاحبنظران اقتصادی بر این باورند که انتشار اوراق در سال گذشته و سالجاری سبب خواهد شد تقاضا برای خرید سهام در بازار بورس کاهش پیدا کند. در نتیجه منابع از بورس به سمت این اوراق کشیده خواهد شد.

در این رابطه لازم است به چند نکته اشاره شود؛ نخست اینکه رشد نقدینگی درحالحاضر در سطح بالایی است و اگر سیاستگذار نتواند بر اساس نرخ تورم هدف، سیاستهای خود را تنظیم کند مشابه اشتباهی که در بهار سال گذشته رخ داد؛ تقاضای قابلتوجهی از این محل در بازارهای دارایی بهوجود میآید. در نتیجه این موضوع باعث میشود تا اضافه پرش در شاخصهای بازارهای دارایی مثل سهام بهوجود آید و یک ابرنوسان دیگر در این بازارها ایجاد شود.

این ابرنوسان در ابتدا یک موج شدید افزایشی در تمام بازارها ایجاد میکند و در ادامه با موج کاهشی شدیدی همراه است. بررسیهای رسمی حاکی از آن است که در بسیاری از کشورهای دنیا بهمنظور جلوگیری از تشکیل ابرنوسان، از ابزار عملیات بازار باز استفاده میکنند. به این صورت که بانکمرکزی در مواقعی که نقدینگی در بازار بین بانکی زیاد باشد، فروش اوراق، مازاد منابع را جمعآوری کرده و در مواقعی که این نقدینگی کم باشد، با خرید اوراق سبب تزریق منابع به بازار بین بانکی میشود.

بنابراین میتوان گفت که انتشار اوراق و پس از آن اجرای عملیات بازار باز، نه تنها مشکلی برای بازارهای دارایی نیست بلکه از ایجاد رونق تورمی برای بازارهای دارایی جلوگیری میکند. بنابراین ابزار انتشار اوراق، رقیبی برای بازار بورس محسوب نشده و صرفا مانع ایجاد نوسانهای قابلتوجه شده و از شوک جدید جلوگیری میکند.

آیندهفروشی؟

مانع ذهنی سوم در این مبحث، آیندهفروشی است. برخی از کارشناسان معتقدند که انتشار اوراق با توجه به حجم و نرخ بازپرداخت موجود، آیندهفروشی است. بررسیهای دقیقتر در این خصوص نشان میدهد که این موضوع نیز درست نیست.

نکته نخست در این مورد اینکه وقتی که تورم ۴۰ درصدی در کشور وجود دارد، انتشار اوراق زیر این نرخ نه تنها آیندهفروشی نیست بلکه میتواند مزیتی برای سیاستگذار ایجاد کند که با نرخ بهره پایین، منابع را برای بودجه جمعآوری کند. بسیاری از کشورها از ابزار اوراق برای تنظیم منابع و مصارف بودجه خود استفاده میکنند. افزون بر این در بحث اوراق، حجم اسمی اهمیت ندارد بلکه مهم این است که نسبت به تولید ناخالص داخلی رقم معقولی باشد. روی دیگر این موضوع آن است که اگر نخواهیم از این ابزار استفاده کنیم و از دیگر منابع درآمدی استفاده کنیم، با توجه به مضرات تورم اثرات منفی بیشتری در اقتصاد خواهد داشت. دولتها از سه طریق میتوانند درآمدهای بودجهای خود را افزایش دهند.

فروش منابع زیرزمینی در بازارهای جهانی از جمله نفت و ورود آن به بازار، فروش اوراق مالی و در آخر اخذ مالیات از مردم و بنگاهها سه راه دولتهای دنیا برای پوشش هزینههای خود هستند. در این شرایط که هنوز امکان استفاده از درآمدهای نفتی میسر نیست بهترین راه ممکن برای پوشش هزینههای بودجه، فروش اوراق محسوب میشود زیرا افزایش مالیات رکود اقتصادی را عمیقتر میکند. از طرف دیگر دولت با فروش اوراق قرضه و هزینهکرد منابع آن در بودجههای عمرانی میتواند ضمن تحریک تقاضا، اقتصاد را رونق دهد. از این رو میتوان گفت فروش اوراق مالی، اگر به درستی انجام شود، میتواند ضمن تحریک تقاضا، منابع درآمدی کوتاهمدتی را برای دولتها ایجاد کند.

رفع موانع انتشار اوراق

با توجه به مطالب بیان شده درخصوص سه مورد از موانع ذهنی سیاست انتشار اوراق میتوان گفت که این ابزار ضرورت دارد و لازم است وزارت اقتصاد بهعنوان متولی این امر، هرچه سریعتر موانع فروش اوراق را برطرف کند و با اینکار سبب رونق بخشی به این بازار شود.

تعمیق بازارهای بدهی و اوراق موجب میشود دولت ها برای هموارسازی درآمدهای خود از این بازار استفاده کنند. بهرهگیری درست و به موقع از بازار اوراق میتواند مانع استفاده از تنخواه برای پوشش هزینههای بودجه شود. همچنین انتشار اوراق مالی میتواند دست بانکمرکزی را برای اجرای سیاستهای پولی (نظیر عملیات بازار باز)، بازتر کند. در اکثر کشورهای دنیا خرید و فروش اوراق در بازار بینبانکی یکی از ابزارهای بانکمرکزی برای کنترل نرخ بهره و ثبات بازارهای مالی است.

ارسال نظر