وام های بانکی سر از کدام بازارها درآورد؟

در حالی که تمایل برای سپردهگذاری در بانک کاهش یافته اما در مقابل تقاضا برای تسهیلات بانکی افزایش یافته است. بسیاری تسهیلات بانکی با سود ۱۸ درصدی را دریافت میکنند و به جای تولید آن را در بازار ارز و طلا سرمایهگذاری میکنند.

در دورانی که مردم با تورمهای بالای ۳۰ درصد دستوپنجه نرم میکنند، در برابر این تورم واکنشهای دفاعی خاص خود را نیز نشان میدهند. یکی از این واکنشها تلاش برای فعال کردن پساندازهای خرد در بازارهای مختلف است.

تا پیش از این یکی از راههایی که مردم برای سودآوری از آن استفاده میکردند سپردهگذاری در بانکها بود اما این روزها با سوددهی بالایی که بازارهای رقیبی مثل بورس و دلار دارند، کمتر افرادی تن به سپردهگذاری در بانکها برای سود ۱۶ درصدی سالانه میدهند.

از این رو مردم و کارشناسان پیشنهاد افزایش نرخ سود بانکی حداقل تا سطح تورم را مطرح میکنند. اما در سوی دیگر ماجرا بانکها هستند که میگویند توان پرداخت سود سپرده بالا بدون افزایش نرخ سود تسهیلات را ندارند.

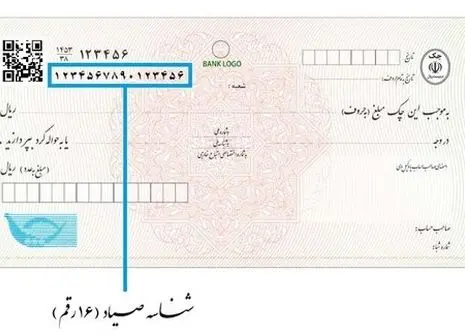

در طرف تسهیلات هم بر اساس آمارها مانده تسهیلات بانکی در پایان خرداد ماه ۹۹ نسبت به خرداد گذشته ۳۲.۲ درصد افزایش داشته است. اگرچه مشخص نیست چه مقدار از این آمار مربوط به امهال تسهیلات باشد اما کارشناسان افزایش تسهیلات با نرخ سود فعلی را در شرایط تورمی حاضر طبیعی میدانند. حتی اخیرا یکی از دلایلی که برای کاهش سفته در بازار مطرح شد نیز افزایش تقاضای وام بود.

در عین حال متاسفانه براساس شنیدهها شرایط تورمی بازارها در ماههای اخیر موجب شده بخشی از شرکتها و سرمایهگذاران تسهیلاتگیرنده به خاطر سود بالای بازارهای ارز و طلا، عملا تولید را کاهش داده و تسهیلات بانکی را به خرید سهام و ارز و طلا و مسکن و زمین اختصاص دهند. این موضوع باعث شده که هر چه تسهیلاتدهی و نقدینگی بانکها بیشتر میشود به رشد قیمت دارایی و سهام و طلا و ارز و مسکن اضافه شود.

شمشیر دولبه سود سپرده

سید کمال سید علی، معاون سابق بانک مرکزی، در گفتگو با تجارتنیوز نرخ کنونی سود سپرده بانکی را یک شمشیر دولبه میخواند. به باور او با کاهش نرخ سود در چند سال اخیر حداقل مقداری از معوقات ترازنامه بانکها بهبود پیدا کرده است. زیرا نرخ سود سپرده پیش از این به صورت غیرقانونی به بیش از ۳۰ درصد هم رسیده بود.

آنطور که سیدعلی میگوید با اینکه بازگشت نرخ سود به ۱۶ درصد در شرایط تورم ۴۰ درصدی جاذبهای برای سرمایهگذاران ندارد اما بانکها در حال حاضر معتقدند در هر صورت پول از بانکها بیرون نمیرود و فقط ممکن است از حساب سپرده به جاری تبدیل شود.

او توضیح میدهد: بر خلاف ادعای شبکه بانکی ما شاهد این بودیم که پول از بانک به سمت بورس حرکت کرد و آن را به سمت حباب ببرد. از این رو به نظر میرسد کاهش نرخ سود کار درستی نبوده است.

تسهیلات ۱۸ درصدی رانت است

به باور این کارشناس در حال حاضر یکی از معضلات این است که نرخ سود سپرده را پایین نگه داشتهایم و بر اساس آن مجبور شدهایم نرخ سود تسهیلات را هم پایین بیاوریم، بنابراین صف تسهیلات ایجاد شده است.

او میگوید: هیچ جای دنیا وقتی تورم بالاست نرخ سود سپرده و تسهیلات منفی نیست. این نرخها باید نزدیک به تورم باشند. تورم ما حداقل بالای ۳۵ درصد است آن وقت توقع داریم مردم پولشان را با نرخ ۱۶ درصد سپرده کنند؟ از طرفی تسهیلاتدهی با این نرخ توزیع رانت است. با نرخ بیش از این هم رانت است. در حال حاضر تقاضا برای تسهیلات بالا رفته چون با این نرخ هر کسی تسهیلات بگیرد دو برابر منتفع خواهد شد.

سید علی ادامه میدهد: از سوی دیگر با افزایش تسهیلات تقاضا برای کالا بالاتر میرود و تورم بیشتر میشود. نمیگویم نرخ سودها به ۳۰ درصد برسد اما بهرحال باید نرخی باشد که کمی متناسب با تورم ما باشد.

او در نهایت با بیان است که مدیریت تسهیلاتدهی بانکی ما موضوع مهمتری است، عنوان میکند که بانک باید اعتبار را به کسی بدهد که توان بازپرداخت داشته باشد. در حال حاضر که با نرخ ۱۸ درصد تسهیلات داده میشود افراد هر سال تسهیلاتشان را تمدید میکنند نه بازپرداخت. بنابراین معوقات بانکی از این طریق افزایش پیدا میکند.

معاون اسبق بانکمرکزی در پاسخ به این سوال که نرخ سود مناسب برای تسهیلات و سپرده در حال حاضر چقدر است، میگوید: به نظر من نرخ مناسب نرخی است که بازار تعیین کند نه اینکه نرخ دستوری تعیین شود.

ارسال نظر